Читайте также:

|

Финансовые риски – это особая группа спекулятивных рисков, которые возникают в процессе управления финансами предприятия, когда в качестве управляемых активов выступают денежные средства, валюта, ценные бумаги.

Наибольшее значение при реализации финансовой политики фирмы имеют риски, связанные с покупательной способностью денег, - инфляционные, дефляционные, валютные, риски ликвидности, также риски, связанные с вложением предпринимательского капитала, или инвестиционные. Многие риски взаимосвязаны, изменения в одном из рисков вызывают изменения в другом, но все они влияют на результаты деятельности фирмы.

Оценка предпринимательского риска – совокупность регулярных процедур анализа риска, идентификации источников возникновения, определения масштабов последствий и роль каждого источника в общем характере риска.

Как любой элемент деятельности, риски занимают своё место в системе управления деятельности предприятием на базе комплекса инструментов и методов, которые позволяют количественно оценить степень риска при принятии тех или иных решений.

Как любой элемент деятельности, риски занимают своё место в системе управления деятельности предприятием на базе комплекса инструментов и методов, которые позволяют количественно оценить степень риска при принятии тех или иных решений.

Риск-менеджмент – организационно и функционально оформленная система управления рисками. Управление риском включает разработку и реализацию экономически обоснованных мероприятий и рекомендаций для данного предприятия, направленных на уменьшение стартового уровня риска до приемлемого финального уровня.

В риск-менеджменте принято выделять следующие основные ЭТАПЫ ПРОЦЕССА

УПРАВЛЕНИЯ ПРЕДПРИНИМАТЕЛЬСКИМИ РИСКАМИ:

I. Анализ риска (выявление и оценка);

II. Выбор стратегии воздействия на риск;

III. Применение одной из стратегий (непосредственное воздействие на риск).

I. АНАЛИЗ РИСКА

Качественный метод оценки (методы иерархической декомпозиции): [3]

· Р азработка информационной базы данных по совокупности факторов (эк, пол, соц, экол. и т.п.);

· Создание иерархической модели проблемной ситуации (упорядочение факторов);

· Оценка взаимодействия на каждом уровне;

· Оценка влияния промежуточных уровней иерархии на глобальные приоритеты выбора.

Количественные измерители риска:

v Вероятностный метод: Р(В) + Р(С) = 1, Р(В) – вероятность неблагоприятного исхода; Р(С) – вероятность благоприятного исхода. Вероятность статистическая, основа – расчет. Субъективная вероятность, основа – экспертные оценки.

v Метод математической статистики:

| Показатели, инструменты и методы математической статистики | Содержание |

| Математическое ожидание получения прибыли или убытка (отрицательное значение!) | Предварительная оценка вероятности события, среднее ожидаемое значение, является средневзвешенным для ВСЕХ возможных результатов; база для расчета показателей отклонения, не позволяет принять решение в пользу к-либо варианта вложения капитала!

xi – вероятность (частота) значения показателя; ожидаемое pi – значение показателя для каждого случая. xi – вероятность (частота) значения показателя; ожидаемое pi – значение показателя для каждого случая.

|

| Размах вариации | Наиболее грубая, приближенная оценка риска, определяется как разница м/у max и min значениями переменной:

|

| Дисперсия | Статистический коэффициент, не имеющий измерения:  = =

|

| Среднее квадратическое (стандартное) отклонение (СКО) | Корень из показателя дисперсии; характеризует коридор средней колеблемости показателя вокруг его среднего значения; измеряется в тех же единицах, что и изучаемый показатель:

σ =

|

| Коэффициент вариации | Измеряет относительный риск, позволяет сравнить разные варианты вложения; равен частному от деления СКО на средний уровень доходности (мат. ожидание): V = Проект рисковый, если V больше 25%; 15 – 25% - умеренно рисковый, до 15% - риски несущественны. |

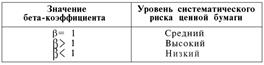

| Бета-коэффициент (β) | Позволяет оценить индивидуальный или портфельный финансовый риск по отношению к уровню финансового рынка в целом. Используется для оценки рисков инвестирования в отдельные ценные бумаги:

р — корреляция между уровнем дохода от рассматриваемого вида ценной бумаги и средним уровнем доходности фондовых инструментов на рынке в целом; р — корреляция между уровнем дохода от рассматриваемого вида ценной бумаги и средним уровнем доходности фондовых инструментов на рынке в целом;  — среднеквадратическое отклонение уровня доходности по рассматриваемому виду ценных бумаг; — среднеквадратическое отклонение уровня доходности по рассматриваемому виду ценных бумаг;  — среднеквадратическое отклонение уровня доходности фондовых инструментов на рынке в целом. — среднеквадратическое отклонение уровня доходности фондовых инструментов на рынке в целом.

|

| «Стоимость, подверженная риску» VaR (Value at Risk) | Оценивает максимальные ожидаемые потери под воздействием рыночных факторов риска в течение заданного периода времени. Элементы расчета: · Временной горизонт (1 – 10 дней); · Вероятность непревышения вычисленного размера убытков (95 – 99 %); · Прогнозы о поведении рынка. Пример: «7-мидневный 95%-ный VaR по облигациям = 1 млн.» (ожидаемые потери из-за рыночных рисков за неделю не превысят 1 млн. с вероятностью 95%) |

| Анализ чувствительности (факторный анализ) | -Выбираем для анализа показатель приоритетный эффективности; далее выбираем факторные показатели, оказывающие влияние на изменение избранного показателя эффективности; -Строим модель расчета влияния каждого показателя на избранный, потом устанавливаем базовые значения для факторных пок-лей и возможный диапазон изменения для каждого из них; -Смотрим как меняется избранный показатель при экстремальных значениях факторных; считаем диапазон колебаний избранного пок-ля (Max знач. – Min знач.); - Определение уровня чувствительности избранного показателя к изменению каждого факторного; - Ранжирование факторных показателей по степени влияния на изменение избранного показателя эффективности. Факторы, влияющие на инвестиционные затраты: цены на товары, тарифы в строительстве, продол-ть строит-ва; стоимость ресурсов; Факторы, влияющие на формирование денежного потока: выручка (натур. выр.), уровень цен, налогов, структура операционных издержек; темп инфляции. Недостаток: рассматривается влияние каждого из факторных показателей на эффективность изолировано друг от друга, тогда как на практике они все действуют комплексно. |

| Анализ сценариев | Основная задача: комплексная оценка влияния всех основных факторных показателей на эффективность проекта при различных возможных условиях (сценариях) его реализации – от наилучших до наихудших. В процессе анализа учитывается взаимосвязь факторных показателей. По каждому из рассматриваемых сценариев проекта определяется вероятность его возникновения. На основе возможных колебаний показателей эффективности проекта при различных условиях (сценариях) его реализации определяются СКО (для расчета СКО коэфф. вар., ещё и мат. ожидание!!!) и коэффициент вариации, которые выражают степень проектного риска. Чем выше значение этих показателей, тем выше считается уровень проектного риска. В отличие от метода анализа чувствительности этот метод позволяет получить более комплексную оценку уровня риска, выраженного конкретными показателями – СКО и коэффициент вариации избранного для оценки показателя эффективности. Недостаток: задание вероятности реализации каждого из сценариев носит субъективный характер, что приносит элемент субъективизма и в полученные результаты оценки риска. |

| Метод Монте-Карло (метод имитационного моделирования) | Задача: комплексная оценка проектного риска на основе многократной имитации условий формирования показателей эффективности и их отклонения от расчетного или среднего значения. Метод основан на построении математической модели формирования показателей эффективности проекта, установлении границ возможных изменений и форм коррелятивных связей отдельных факторных показателей, формирующих эту эффективность, и многократного компьютерного моделирования вероятностных сценариев изменения отдельных показателей с целью получения адекватных им значений возможного распределения показателей эффективности проекта. Метод существенно углубляет аналитический аппарат ранее рассмотренных методов. Если метод анализа чувствительности проекта исследует изолированное влияние каждого из факторных показателей на эффективность, то данный метод, определяя коррелятивную связь м/у первичными (факторными) показателями позволяет исследовать это влияние комплексно. В сравнении с методом сценариев данный метод существенно расширяет исследуемое поле условий реализации проекта, моделируя не 3 – 5 сценариев, а сотни, используя возможности современной техники. «Плюсы» метода: - Позволяет наиболее полно учесть весь диапазон неопределенностей значений факторных показателей, которые могут иметь место в процессе реализации проекта. - Позволяет получить интервальные значения показателей проектных рисков, в рамках которых возможна успешная реализация проекта. «Минусы» метода: - Проблема формирования надежной программной поддержки (наличие ПО), требующей индивидуализации с учетом особенностей проекта; - Установление типа распределения вероятности, задаваемой по отдельным факторным показателям, которое требует достаточного высокого уровня профессиональной подготовки аналитика. |

| Модель дерева решений (вероятностей) | Задача: комплексная оценка уровня риска проекта (1 проект – одно дерево) на основе графического представления возможных рассматриваемых во времени (альтернативных) сценариев его реализации с установлением вероятности возникновения каждого из них. Основа установления вероятности – экспертная оценка возможных сценариев реализации. В качестве приоритетного показателя эффективности избирается п-ль чистого приведенного дохода. Общий период реализации проекта делится на этапы (годы). После расстановки вероятностей, считается эффективность по каждому из сценариев, а затем и средневзвешенная эффективность по всем этим показателям: ; Эi – эффективность (в стоимостном выражении) на последнем этапе, последней «ветви». Pi – вероятность, считается путем перемножения всех вероятностей, на всех этапах по конкретной «ветви»; n – число этапов (лет). Каждая из ветвей иллюстрирует одну из альтернатив возможного хода реализации проекта и соответствующего ей ожидаемого значения показателя эффективности. Каждое из следующих решений, формируемых в рамках отдельной «ветви» должно базироваться на предыдущем варианте альтернативы по этой «ветви». Каждой рассматриваемой альтернативе соответствует новый набор значений факторных показателей, формирующих эффективность. Т.о., комплексная оценка уровня риска проекта на конечной стадии его реализации коррелируется с уровнями риска на предшествующих стадиях. В конце считается общий уровень риска проекта на основе: СКО и коэффициент вариации (учитываются отклонения всех возможных значений показателей эффективности по рассмотренным альтернативам решения от средневзвешенного его значения (мат. ожидания)). «Плюсы»: - Наглядность анализа, высокая степень корреляции конечных результатов с промежуточными; «Минусы»: - Использование метода дает результат лишь по проектам с коротким жизненным циклом – возрастание проектного цикла приводит к его разделению на большое число этапов, что уже требует технической поддержки в расчетах из-за их сложности; - Процесс задания вероятности по каждой альтернативе носит субъективных характер (экспертные оценки); - По каждой ветви разрабатывается всего лишь несколько альтернативных сценариев - в этом отношении м. Монте-Карлоимеет преимущества. |

| Модель ожидаемой денежной стоимости (Expected Monetary Value (EMV) Analysis) | Статистический метод, вычисляющий средний результат, когда в будущем имеются сценарии, которые могут произойти, а могут и не произойти. Обычно этот метод используется в рамках анализа дерева решений (см. расчет средневзвешенной эффективности). Для анализа рисков стоимости и расписания рекомендуется применять моделирование, так как оно обладает большей мощностью и снижает вероятность неправильного применения по сравнению с анализом ожидаемой денежной стоимости (см. пункт № 10 «минусы»). |

II. ВЫБОР СТРАТЕГИИ ВОЗДЕЙСТВИЯ НА ФИНАНСОВЫЙ РИСК (определяется исходя из следующих направлений разрешения рисков, ориентированных на долгосрочную и среднесрочную перспективу:

1) Избежание (уклонение) от риска:

§ На предварительно стадии (на стадии принятия решения) или позднее путем отказа от какого-то вида деятельности, если риск выше предполагаемого;

§ Данное направление является радикальным и позволяет полностью избежать вероятных потерь, но, с другой стороны, не позволяет получить тот объем прибыли, который связан с рискованной деятельностью.

2) Удержание риска (принятие риска на себя) – это оставление риска за предпринимателем или инвестором (на их ответственности):

§ Наименее эффективный способ защиты интересов инвесторов, кроме случаев, когда объем вероятных убытков мал,

§ Либо когда риск настолько велик по объемам или вероятности, что его передача невозможна;

§ Когда передача невозможна, речь идет о самостраховании: создании специального резервного фонда за счет отчислений из доходов на случай непредвиденных ситуаций. Как правило компании формируют страховые фонды в размере 1% - 5% стоимости активов или годового фонда выплат акционерам.

3) Передача (трансфер) риска – передача предпринимателем ответственности за риск 3-му лицу. Приёмы стратегии:

§ Страхование (передача ответственности за риск страховой компании);

§ Обращение к гарантам и поручителям (физическим, юридическим лицам, государству).

4) Снижение степени риска (ограничение риска) – сокращение вероятностных потерь путем проведения предупреждающих мер по предотвращению убытков.

Способы обеспечения экономической безопасности предпринимательской деятельности объединяют в 2 группы – внутренние и внешние.

A. Внутренние механизмы нейтрализации рисков – это система методов минимизации их негативных последствий, избираемых и осуществляемых в рамках самого предприятия. Объект использования внутренних механизмов – все виды финансовых рисков. Преимущество – высокая степень альтернативности принимаемых управленческих решений, не зависящих, как правило, от других хозяйствующих субъектов; исходят из финансовых возможностей предприятия, позволяют учесть влияние внутренних факторов.

| Стратегия управления риском при использовании внутренних механизмов | Содержание стратегии |

| СТРАТЕГИЯ ИЗБЕЖАНИЯ РИСКОВ | Наиболее радикальна, полностью исключает конкретный вид финансового риска. Следует понимать, что предприятие лишается полностью или частично дополнительных источников формирования прибыли, а это отрицательно влияет на темпы экономического развития и рентабельность СК (ROE). Меры: · Отказ от осуществления финансовых операций, уровень риска по которым чрезвычайно высок (использование меры носит ограниченный характер, так как большинство финансовых операций связано с основной деятельностью и обеспечивает регулярное поступление доходов и формирование прибыли; · Отказ от использования в больших объемах ЗК (+: ↓ доли ЗК позволяет избежать одного из существенных финансовых рисков – потери финансовой устойчивости; -: влечет ↓ ЭФР (возможности получения дополнительно суммы прибыли на вложенный капитал)); · Отказ от чрезмерного использования оборотных активов в низколиквидных формах (+: ↑ уровня ликвидности активов позволяет избежать риска неплатежеспособности предприятия в будущем; -: но лишает фирму дополнительных доходов от продажи продукции в кредит; порождает новые риски из-за снижения размера страховых запасов сырья, материалов, готовой продукции); · Отказ от использования временно свободных денежных активов в краткосрочных финансовых вложениях(+: избежание депозитного и процентного рисков; -: порождает инфляционный риск и риск упущенной выгоды; |

| ЛИМИТИРОВАНИЕ | Используется путем установления на предприятии или в банке соответствующих внутренних нормативов. Установление предельных финансовых индикаторов (сумм, долей расходов продаж или кредита. Его применяют при продаже товаров в кредит, предоставлении займов, определении сумм вложений капитала и т.п. Механизм лимитирования рисков используется по тем их видам, которые выходят за пределы допустимого их уровня, то есть по финансовым операциям, осуществляемым в зоне критического или катастрофического риска. |

| ДИВЕРСИФИКАЦИЯ | Распределение капитала м/у различными объектами вложения, которые непосредственно не связаны между собой; это наиболее обоснованный и менее издержкоемкий способ; может снизить специфические риски (по группам), но не может нейтрализовать инвестиционные, налоговые и т.п. Её формы: · Д. видов финансовой деятельности – использование альтернативных возможностей получения дохода от различных финансовых операций (краткосрочные финансовые вложения, формирование кредитного портфеля, реальное инвестирование) · Д. валютного портфеля – выбор нескольких видов валют для проведения внешнеэкономических операций. · Д. депозитного портфеля – хранение в нескольких кредитных организациях крупных сумм свободных денежных средств; · Д. кредитного портфеля – разнообразие покупателей, направлена на уменьшение кредитного риска. · Д. портфеля ц/б – позволяет снижать уровень риска портфеля, не уменьшая доходности. · Д. программы реального инвестирования – включение в программу инвестиционных проектов с альтернативной и отраслевой направленностью. |

| ХЕДЖИРОВАНИЕ | Х. – это проявление механизма распределения рисков м/у участниками сделки. Как способ нейтрализации рисков используется в банковской, биржевой и коммерческой практике для обозначения различных методов страхования валютных рисков. В отечественной практике Х. (в более широком смысле) – страхование рисков от неблагоприятных изменений цен на любые товарно-материальные ценности по контрактам и коммерческим операциям, предусматривающим поставки (продажи) товаров в будущем. Контракт – служит для страховки от рисков изменения курсов (цен), называется «хедж», а хозяйствующий субъект, осуществляющий хеджирование – «хеджер». Различают 2 операции х.: § Х. на ↑ – биржевая операция по покупке срочных контрактов и опционов; применяется в тех случаях, когда надо застраховаться от ↑ цен (курсов валют) в будущем. § Х. на ↓ – это биржевая операция с продажей срочного контракта для страхования от ↓ цен в будущем. В зависимости от используемых видов ц/б: ü Х. с использованием фьючерсных контрактов (биржевые); ü Форвардных контрактов (внебиржевые): ф. – взаимное обязательство сторон произвести валютную конверсию по фиксированному курсу в заранее согласованную дату; ф.к. – это обязательство для 2ух сторон (продавца/покуп-ля), т.е. продавец обязан продать, а по-ль обязан купить по установл. курсу в установ. дату. Преимущества: отсутствие предварительных затрат. ü Опционов (и биржевые /и внебиржевые):вал-ый о. – право покупателя купить и обязательство продавца продать опр. кол-во одной валюты на другую по фиксир. курсу в соглас. дату или в течение периода. Обязателен для продавца, необязателен для покупателя. !!! хоз. субъект платит продавцу валюты опционную премию; ü Операций -торгово-финансовая обменная операция, в виде обмена разнообразными активами, в которой заключение сделки о покупке (продаже) ценных бумаг, валюты сопровождается заключением контрсделки, сделки об обратной продаже (покупке) того же товара через определенный срок на тех же или иных условиях. В общем случае предполагает многопериодный обмен платежами. Направления распределения рисков (при х. на рынке ц/б!!!): · м/у участниками инвестиционного проекта: трансферт подрядчикам финансовых рисков, связанных с невыполнением календарного плана строительно-монтажных работ, хищением и пр. · м/у предприятием и поставщиками сырья и материалов: финансовые риски, связанные с потерей (порчей) имущества (активов) в процессе транспортировки и погрузно-разгрузочных работ. · м/у участниками лизинга: при оперативном лизинге (это тот, который ближе к обычной аренде) предприятие передает арендодателю риск морального устаренвания актива, риск потери им технической производительности; · м/у участниками факторинга (форфейтинга): кредитный риск предприятия, передающийся (в большОй) доле финансовому институту (банку или факторинговой компании) |

| МЕХАНИЗМ САМОСТРАХОВАНИЯ (ВНУТРЕННЕГО СТРАХОВАНИЯ) | Основан на резервировании предприятием части финансовых ресурсов, позволяющем преодолеть негативные финансовые последствия по тем финансовым операциям, по которым эти риски НЕ СВЯЗАНЫ с действием контрагентов. Формы: · формирование резервного (страхового) фонда предприятия: создается в соответствии с требованиями законодательства и устава фирмы. На формирование направляется !!! НЕ МЕНЕЕ 5% прибыли, полученной в отчетном периоде. · Формирование целевых резервных фондов: фонд страхования ценового риска; фонд уценки товаров на предприятии торговли; фонд погашения безнадежной ДЗ и т.п. · Формирование системы страховых запасов: материальных и финансовых ресурсов по отдельным элементам оборотных активов(сырье, материалы, готовая продукция, денежные средства). Размер потребности устанавливается в процессе их формирования. |

| СТРАХОВАНИЕ РИСКА | Плата другой организации (стороне, принимающей риски – страховой компании) за снижение риска своей деятельности; метод предварительного резервирования ресурсов для компенсации ущерба от проявления рисков. Внутренние!!! методы: · Обеспечение востребования с контрагагента по финансовой операции дополнительного уровня премии за риск; · Получение от контрагагентов определенных гарантий; · Сокращение перечня форс-мажорных обстоятельств в контрактах с контрагагентами; · Обеспечение компенсации возможных финансовых потерь по рискам за счет системы штрафных санкций. |

B. Внешние механизмы снижения рисков не зависят напрямую от финансовой политики фирмы, но тесно связаны с методами государственного воздействия на экономику, регулированием законодательной базы, развитием системы страхования и гарантий, мировыми тенденциями на рынке, функционированием национальных и межнациональных компаний и корпораций.

| Внешние механизмы страхования | Содержание |

| СТРАХОВАНИЕ ТИТУЛА | Титул – законное право собственности на недвижимость, имеющее документальную юридическую сторону. Страхование титула – это страхование событий, произошедших в прошлом, последствия которых могут отразиться на будущем. Оно позволяет покупателям недвижимости рассчитывать на возмещение убытков судом в случае договора купли-продажи недвижимости. |

| СТРАХОВАНИЕ ПРЕДПРИНИМАТЕЛЬСКОГО РИСКА | Предпринимательский риск – риск неполучения ожидаемых доходов от предпринимательской деятельности. Страховая сумма не должна превышать страховую стоимость предпринимательского риска, то есть сумму убытков от предпринимательской деятельности, которые страхователь понес бы при наступлении страхового случая. |

Гуковская А.А.

| Виды рисков | Методы оценки | Метод / Инструменты управления | Теоретические основы |

| Валютный риск | VaR, Валютная позиция | Мэтчинг (Выравнивание денежных потоков) Хеджирование (Валютные форварды, фьючерсы, опционы, свопы.) | Гипотеза эффективности рынков, Гипотеза рациональности диаграмм рыночного равновесия |

| Ценовой риск (Equity) | VaR, Параметр β | Диверсификация портф., Хеджирование (Фьючерсы на облиг; бирж; опцион) | Гипотеза эффективности рынков, Гипотеза рациональности рыночного равновесия, + Теория портфеля + CAMP |

| Процентный риск | Риск изменения кривой доходности, Прямой риск изменения процентный ставок. | Дюрация, GAP – анализ, Стратегия иммунизации, Хеджирование (FRA, % swap) | Гипотеза эффективности рынков, Гипотеза рациональности рыночного равновесия, + кривая доходности |

| Ликвидный риск (Экзогенная, Эндогенная) | VaR c учетом ликвидности bid-ask spread | ALM, Управление торговой позицией | Гипотеза эффективности рынков, Гипотеза рациональности рыночного равновесия |

| Кредитный риск (РD, СЕ, LGD) | Кредитный скорринг, Рейтинговая оценка, Вероятная оценка (модель Мер) | Кредитное ЛИМИТИРОВАНИЕ Формирование резервов Кредитные деривативы Кредитный деф. swop | 2 теории М.М. Теория опционов |

| Операционный риск · Персонал · Бизнес процесс · Система | Оценка волатильности доходов и расходов, Оценка вероятности потерь | Внутренний регламент и инструкции, Оптимизация бизнес процессов, Система внутреннего контроля. |

СОДЕРЖАНИЕ И ЗАДАЧИ УПРАВЛЕНИЯ ПРИБЫЛЬЮ ПРЕДПРИЯТИЯ. ФАКТОРНЫЙ АНАЛИЗ ПРИБЫЛИ И РЕНТАБЕЛЬНОСТИ.

АНАЛИЗ ФИНАНСОВЫХ РЕЗУЛЬТАТОВ [4]

Объекты анализа:

· Прибыль от реализации;

· Валовая прибыль;

· Прибыль к распределению;

· Маржинальная прибыль;

Источники анализа:

· Форма №2 «отчет о прибылях и убытках»;

· Накладные на отгрузку товара;

· Данные аналитического бухгалтерского учёта по счетам результатов;

Задачи анализа:

· Изучение возможности получения прибыли;

· Контроль за формированием прибыли;

· Определение влияния факторов на финансовые результаты и качество прибыли;

· Повышение эффективности управления прибылью;

Этапы анализа:

· Анализ состава и динамики прибыли;

· Анализ прибыли от реализации продукции;

· Анализ показателей рентабельности;

· Оценка резервов увеличения прибыли и рентабельности;

· Анализ использования прибыли;

· Маржинальный анализ.

Дата добавления: 2015-10-30; просмотров: 180 | Нарушение авторских прав

| <== предыдущая страница | | | следующая страница ==> |

| ПРИНЦИПЫ ФОРМИРОВАНИЯ И МЕТОДЫ УПРАВЛЕНИЯ ИНВЕСТИЦИОННЫМ ПОРТФЕЛЕМ ФИРМЫ. ПОНЯТИЕ ОПТИМАЛЬНОГО И ЭФФЕКТИВНОГО ПОРТФЕЛЯ. | | | II. Финансовые методы управления |