Читайте также:

|

1) Алгоритм процесса управления рисками на предприятии. Риск – это возможность возникновения отклонений от желаемого результата. Связан с понятием неопределенность. Чем неопределенность выше, тем риск больше. Существует связь, чем выше доходность, тем выше рисков. Обычно в этом случае оптимизируют инвестиционный портфель.

Классификация рисков:

1) Риски рыночные;

2) Риски контрагентов (все что связанно с поставщиками, транспортировкой)

3) Операционные (внутренние) риски (с персоналом, порча имущества, что связанно с пассивами и активами). На них влияют рыночные риски.

Схема классификации рисков:

Классификация:

Системные риски связанны с рыночной экономикой и поэтому ими труднее всего управлять. Несистемные риски возникают случайно и ими можно управлять.

Оценка рисков проходит следующие этапы:

а) Оценка индивидуальных рисков по выбранной классификации. По нашей классификации выделяем конкретные риски.

б) Оценка интегрального риска. Риск <---> Доходность (издержки).

в) Уровень интегрального риска. Уровень интегрального риска > (< или =) Целевой уровень риска. Если уровень интегрального риска больше целевого уровня риска, то происходит разработка плановых мероприятий по рискам:

· Разрабатывается план мероприятий в разрезе рисков.

· Разработка бюджета мероприятий.

· Согласование показателей риска с другими целевыми показателями предприятия.

Затем происходит контроль рисков:

· Контроль мероприятий;

· Контроль бюджета;

· Фактические показатели риска сравниваются с плановыми. Делаются выводы для руководства.

Для расчета рисков используются математические и статистические методы, в частности расчет математического ожидания (рассматриваем риски как случайную величину), расчет дисперсии, стандартов отклонений случайной величины.

Задача: оценить вероятную доходность инвестиционного проекта.

Поступление средств  , тыс. руб. , тыс. руб.

| |||||

Вероятность события P( ) )

| 0,1 | 0,2 | 0,4 | 0,2 | 0,1 |

| N варианта оценки j |

Математическое ожидание дает наиболее вероятное поступление денежных средств с учетом оценки экспертов:

)]

)]

По результатам большого числа измерений иногда математическое ожидание принимается как среднее арифметическое.

Риски и связанные с рисками доходности и издержек являются случайной величиной. Случайная величина принимает любое значение не известное заранее. Для упрощения риски рассматриваются как дискретные случайные величины, т.е. они изменяются скачкообразно и каждому значению соответствует вероятность.

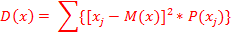

Дисперсия (рассеивание) дискретной случайной величины – это математическое ожидание квадрата отклонения случайной величины от математического ожидания.

В итоге по нашей задаче D(x) = 1200 руб.

Стандартное отклонение случайной величины – характеризует ее изменчивость и служит для построения характеристик распределяющих меру риска принятия решений.

В итоге по нашей задаче SD(x) = 1095 руб.

В финансовом анализе часто используется понятие йота коэффициент. По нашему – это коэффициент вариации. Им оценивается относительная мера риска.

В итоге по нашей задаче

Задача: Банк финансирует два инвестиционных проекта одновременно. Эксперты рассчитали математическое ожидание по первому и второму проекту:

·  = 5 млн. руб.

= 5 млн. руб.

·  = 8 млн. руб.

= 8 млн. руб.

·  = 1 млн. руб.

= 1 млн. руб.

·  = 1,3 млн. руб.

= 1,3 млн. руб.

Дать относительную оценку инвестиционной деятельности банка с учетом применения вариации.

Решение: Если рассчитать коэффициенты вариации для каждого проекта в отдельности получится следующее:  = 20%,

= 20%,  = 16,25%. Если рассматриваем весь инвестиционный портфель, то коэффициент вариации будет:

= 16,25%. Если рассматриваем весь инвестиционный портфель, то коэффициент вариации будет:

= 5+8=13 млн. руб.

= 5+8=13 млн. руб.

Бывает часто, что между доходность проекта есть положительная корреляция. В таком случае общая дисперсия будет рассчитываться следующим образом:

То есть риски больше с положительной корреляцией.

То есть риски больше с положительной корреляцией.

Модель оценки доходности активов CAPM (Capital Aceefs Pricing Model)

Разработал ее американец Шарп. Формула выглядит следующим образом:

x – актив;

– требуемая доходность инвестиций в актив x при данном уровне риска;

– требуемая доходность инвестиций в актив x при данном уровне риска;

- доходность «без рисковых» активов (государственные облигации);

- доходность «без рисковых» активов (государственные облигации);

- средняя доходность всех ценных бумаг включаемых в какой-либо составной фондовый индекс;

- средняя доходность всех ценных бумаг включаемых в какой-либо составной фондовый индекс;

используется финансовыми аналитиками в качестве измерителя не диверсифицируемого риска связанного с ценными бумагами. Показывает на сколько отзывчив курс ценной бумаги на общее изменение рынка.

используется финансовыми аналитиками в качестве измерителя не диверсифицируемого риска связанного с ценными бумагами. Показывает на сколько отзывчив курс ценной бумаги на общее изменение рынка.

x – актив.

r – ставка доходности рынка.

- коэффициент корреляции ставки доходности актива x и общей ставки доходности рынка.

- коэффициент корреляции ставки доходности актива x и общей ставки доходности рынка.

Лекция № 15 (12.12.12)

Дата добавления: 2015-08-17; просмотров: 215 | Нарушение авторских прав

| <== предыдущая страница | | | следующая страница ==> |

| Организация подразделений контроллинга на предприятии | | | Формализованная поставка создания системы контроллинга управления предприятия |