Читайте также:

|

Увеличение или сокращение количества денег в обращении важно не само по себе, а как средство воздействия на реальный сектор экономики. Существует своего рода «передаточный» (трансмиссионный) механизм, связывающий изменение в денежной сфере с переменными реального сектора. Кейнсианцы и монетаристы по-разному трактуют существо этого механизма.

Увеличение или сокращение количества денег в обращении важно не само по себе, а как средство воздействия на реальный сектор экономики. Существует своего рода «передаточный» (трансмиссионный) механизм, связывающий изменение в денежной сфере с переменными реального сектора. Кейнсианцы и монетаристы по-разному трактуют существо этого механизма.

Логика рассуждений кейнсианцев следующая. Допустим, в экономике наблюдается опасное повышение деловой активности. Денежные власти, используя инструменты денежно-кредитной политики, сокращают количество денег в обращении. Экономические субъекты, чувствуя нехватку денежных средств, начинают продавать имеющиеся у них ценные бумаги. В результате этого ставка процента увеличивается. Возросшая ставка процента, ведет к снижению инвестиционного спроса. А оно, в свою очередь, через мультипликатор инвестиций снижает национальный доход. В результате денежные власти добиваются своей цели - деловая активность снижается. Если линия IS пересекает кривую LM в кейнсианской области, то денежно-кредитная политика становится неэффективной: изменение количества денег в обращении не влияет на ставку процента, и трансмиссионный механизм не работает. Как вы помните, при таком состоянии экономики очень эффективна фискальная политика. Кейнсианцы, естественно, тяготеют в своих рассуждениях к кейнсианской области. Отсюда, они придают большое значение фискальной, а не денежно-кредитной политике.

Предположим, что государство увеличило количество денег в обращении. Кейнсианцы сделали бы упор на снижение ставки процента. Монетаристы же на передний план выдвигают то, что реальные кассовые остатки на руках у населения возрастают. Это ведет к сокращению сбережений и росту потребления. В результате возрастает спрос на материальные блага и, если цены принять неизменными, возрастает национальный доход.

Если линия IS пересекает кривую LM на вертикальном (классическом) отрезке, то ставка процента совсем перестает играть роль в определении спроса на деньги. В этом случае увеличение реальных кассовых остатков максимально стимулирует рост национального дохода. В такой ситуации роль фискальной политики равна нулю, а роль денежно-кредитной - максимальна. Именно при таком положении монетаристы могут заявить, что важны только деньги.

Вопрос 17. 17. Мультипликатор денежно-кредитной политики и его модификации. Влияние показателей эластичности спроса на деньги и инвестиционного спроса на величину мультипликатора денежно-кредитной политики.

Пусть автономный спрос, в который входят государственные расходы, не меняется. Меняется только количество денег в обращении. Исходя из этих предположжений получаем:

Пусть автономный спрос, в который входят государственные расходы, не меняется. Меняется только количество денег в обращении. Исходя из этих предположжений получаем:

Выражение bma/h9 связывающее прирост денежной массы и прирост национального дохода, и есть мультипликатор денежно-кредитной политики. Напомним, что величина b это параметр, измеряющий влияние ставки процента на инвестиционны й спрос, а величина h — параметр измеряющий влияние ставки процента на спрос на деньги. Из уравнения видно, что видно, что чем больше величина b и меньше величина h, тем сильнее стимулирующее воздействие денежно-кредитной политики на национальный доход.

Выражение bma/h9 связывающее прирост денежной массы и прирост национального дохода, и есть мультипликатор денежно-кредитной политики. Напомним, что величина b это параметр, измеряющий влияние ставки процента на инвестиционны й спрос, а величина h — параметр измеряющий влияние ставки процента на спрос на деньги. Из уравнения видно, что видно, что чем больше величина b и меньше величина h, тем сильнее стимулирующее воздействие денежно-кредитной политики на национальный доход.

Модификация при изменяющемся уровне цен. Линия IS пересекает кривую LM на ее наклонном участке. Функция предложения не имеет выраженного кейнсианского или классического наклона. Увеличение количества денег в обращении вызвало смещение кривой LM0 в положение LM1. Уменьшение ставки процента способствовало росту спроса, и функция совокупного спроса сместилась в положение AD1. Однако при уровне цен Ро на товарном рынке образовался дефицит. Дефицит вызвал рост общего уровня цен. Рост уровня цен, с одной стороны, увеличил совокупное предложение, с другой стороны, через смещение линии LMj в положение ЬМг, погасил совокупный спрос. В итоге новое равновесие сложилось в точке Е2. Видно, что возросшие цены уменьшили действие мультипликатора денежно-кредитной политики.

Модификация при изменяющемся уровне цен. Линия IS пересекает кривую LM на ее наклонном участке. Функция предложения не имеет выраженного кейнсианского или классического наклона. Увеличение количества денег в обращении вызвало смещение кривой LM0 в положение LM1. Уменьшение ставки процента способствовало росту спроса, и функция совокупного спроса сместилась в положение AD1. Однако при уровне цен Ро на товарном рынке образовался дефицит. Дефицит вызвал рост общего уровня цен. Рост уровня цен, с одной стороны, увеличил совокупное предложение, с другой стороны, через смещение линии LMj в положение ЬМг, погасил совокупный спрос. В итоге новое равновесие сложилось в точке Е2. Видно, что возросшие цены уменьшили действие мультипликатора денежно-кредитной политики.

Если функция совокупного предложения имеет кейнсианский (горизонтальный вид), то цены не меняются и не оказывают отрицательного влияния на мультипликатор. Если, наоборот, функция совокупного предложения вертикальна, то рост предложения денег вызовет лишь рост цен, не увеличив национальный доход. Важным вопросом является предмет регулирования – ставка процента или объем денежной массы.

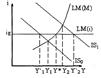

Причина нестабильности – смещение IS. Целью денежных властей является максимальное приближение экономики к Y* при этом линия IS смещается из положения IS0 в положение IS1. Линия LM отражает политику, при которой фиксируется денежная масса; линия LM(1) - политику фиксации ставки процента. Из графика видно, что политика фиксации денежной массы более эффективна. Это связано с тем, что когда линия IS смещается вправо (растет инвестиционный спрос) количество денег остается неизменным. В результате возрастает ставка процента, что частично гасит возрастающий инвестиционный спрос.

Причина нестабильности – смещение IS. Целью денежных властей является максимальное приближение экономики к Y* при этом линия IS смещается из положения IS0 в положение IS1. Линия LM отражает политику, при которой фиксируется денежная масса; линия LM(1) - политику фиксации ставки процента. Из графика видно, что политика фиксации денежной массы более эффективна. Это связано с тем, что когда линия IS смещается вправо (растет инвестиционный спрос) количество денег остается неизменным. В результате возрастает ставка процента, что частично гасит возрастающий инвестиционный спрос.

Причина нестабильности – смещение LM. Сдвиги кривой LM в интервале между LM1 LM2 связаны с изменением спроса на деньги. Если Центральный банк сохраняет стабильным предложение денег, то изменение спроса на деньги сопровождается изменением ставки процента в интервале i* — и соответствующими отклонениями Y от Y*. Если же Центральный банк начинает изменять предложение денег вслед за изменением спроса, то ставка процента остается стабильной. А вслед за ней остается стабильным и национальный доход (Y*).

Причина нестабильности – смещение LM. Сдвиги кривой LM в интервале между LM1 LM2 связаны с изменением спроса на деньги. Если Центральный банк сохраняет стабильным предложение денег, то изменение спроса на деньги сопровождается изменением ставки процента в интервале i* — и соответствующими отклонениями Y от Y*. Если же Центральный банк начинает изменять предложение денег вслед за изменением спроса, то ставка процента остается стабильной. А вслед за ней остается стабильным и национальный доход (Y*).

Вопрос 18. 18. Анализ результатов воздействия денежно-кредитной политики на реальные и номинальные показатели функционирования национальной экономики на основе кейнсианской модели ОМР.

Предположим, что экономика находится в состоянии перегрева. Необходима рестриктивная ДКП. В результате такой политики снижается денежная масса=>LM0 сдвигается влево в LM2. Это означает рост процентной ставки. Предприниматели сокращают свою активность, сокращается ВНП и уровень занятости. Однако при этом снижаются и цены. Поэтому несколько возрастает предложение денег и кривая LM2 возвращается обратно в LM1. Это эффект, ослабляющий действие ДКП.

Равновесные параметры изменяются следующим образом У1<Y0, P1<P0, N1<N0, w1<w0, W1<W0 (т.к. Р снижается меньше, чем W), i1>i0. ДКП сталкивается с противодействием, поэтому имеет место неполная эффективность ДКП.

Вопрос 19. 19. Факторы, влияющие на эффективность денежно-кредитной политики в закрытой экономике. Сравнительный анализ результатов экспансионистской денежно-кредитной политики в краткосрочном и долгосрочном периодах.

Эффективность стимулирующей денежно-кредитной политики будет тем выше, чем выше чувствительность спроса на деньги к изменению процентной ставки и чем ниже чувствительность инвестиционного спроса к изменению процентной ставки.

1.Чувствительность инвестиционного спроса на изменение процентной ставки.

Для того чтобы увеличить инвестиционный спрос на одну и ту же величину, в первом случае пришлось значительно меньше сократить ставку процента, поскольку инвестиционный спрос сильно реагирует на сокращение процентной ставки. Поэтому центральному банку в случае а нужно обеспечить заметно меньший прирост предложения денег, чем в случае б.

Для того чтобы увеличить инвестиционный спрос на одну и ту же величину, в первом случае пришлось значительно меньше сократить ставку процента, поскольку инвестиционный спрос сильно реагирует на сокращение процентной ставки. Поэтому центральному банку в случае а нужно обеспечить заметно меньший прирост предложения денег, чем в случае б.

2. Чувствительность спроса на деньги на изменение процентной ставки.Для того чтобы увеличить инвестиционный спрос на одну и ту же величину, в обоих случаях надо было одинаково сократить процентную ставку. Но в первом случае для снижения ставки процента на заданную величину надо было создать значительно меньший избыточный спрос на деньги, поскольку если спрос на деньги слабо реагирует на изменение процентной ставки, то процентная ставка сильно снижается даже при небольшом приросте величины спроса на деньги. Поэтому добиться необходимого прироста инвестиционного спроса удалось путем относительно небольшого увеличения предложения денег по сравнению со вторым случаем.

ДКП, направленная на расширение денежного предложения, называется экспансионистской (расширительной). Такая политика в краткосрочном периоде приводит к понижению учетной ставки; увеличению объема производства; росту уровня цен.

ДКП, направленная на расширение денежного предложения, называется экспансионистской (расширительной). Такая политика в краткосрочном периоде приводит к понижению учетной ставки; увеличению объема производства; росту уровня цен.

ДКП, направленная на уменьшение денежной массы в обращении, приводит соответственно к противоположному результату: ставка % повышается; объем производства снижается; уровень цен падает.

Рассмотрим теперь экономику в долгосрочном периоде.

Влияние экспансионистской ДКП гос-тва на национальную экономику в долгосрочном режиме: а – денежный рынок (MD – MS), б – модель IS – LM, в - рынок частных плановых инвестиций (I); г - модель AD – AS.

Этот результат известен в экономике как нейтральность денег в долгосрочном периоде.

Деньги нейтральны в том смысле, что однократное необратимое изменение количества денег в обращении вызывает в долгосрочном периоде лишь пропорциональное изменение уровня цен, не оказывая воздействия на реальный объем производства, реальные плановые инвестиции и процентную ставку.

Вопрос 20. 20. Сравнительная эффективность денежно-кредитной и фискальной политики в краткосрочном периоде (кейнсианский подход)

С точки зрения кейнсианской теории в условиях экономического спада для повышения уровня занятости и объема выпуска результативнее использовать фискальную политику. Выдвигаются следующие аргументы:

1.ФП действует быстрее, чем ДКП, так как ФП действует сразу на рынок благ. ДКП согласно кейнсианскому трансмиссионному механизму влияет лишь опосредованно через изменения на денежном рынке, ведущие к изменению процентной ставки. Поэтому кейнсианцы отмечают, что ДКП присущи длительные внешние лаги. Внешним лагом называется интервал времени между принятием политических решений и реакцией экономической системы на эти решения. Примерно внешний лаг составляет 4-6 месяцев.

2.в условиях экономического спада велика вероятность возникновения либо инвестиционной, либо ликвидной ловушек. Инвестиционной из-за того, что мало экономически выгодных проектов. Ликвидная: в условиях низкой экономической активности субъекты выказывают низкий спрос на кредиты. Эти ловушки блокируют реакцию рынка благ на изменение денежной массы.

Даже если нет инвестиционной или ликвидной ловушек функция I менее эластична по i, чем функция спроса на деньги.

Поэтому результативность фискальной политики будет выше в этом случае.

ДКП, по мнению кейнсианцев, следует использовать только в период высокой деловой активности. Для снижения уровня цен следует проводить рестрикционную ДКП, т.е. снижать M, для снижения темпов инфляции.

Используя методы денежно-кредитной политики, государство может оказывать воздействие на процентную ставку, а через нее на уровень инвестиций, поддерживая полную занятость и обеспечивая экономический рост. Однако Дж. Кейнс и его последователи отдавали приоритет бюджетно-налоговой политике. Для объяснения этого можно привести несколько причин. Во-первых, попадание экономики в особое состояние, при котором увеличение предложения денег не вызывает изменения национального дохода. Этот случай назван "ловушкой ликвидности" и достаточно подробно проанализирован известным английским экономистом Дж. Хиксом. "Ловушка ликвидности" означает, что процентная ставка находится на достаточно низком уровне и изменение ее возможно только в сторону увеличения. В этих условиях владельцы денег не будут стремиться к их инвестированию. Складывается ситуация, когда даже очень низкая процентная ставка не стимулирует инвестиции и не способствует росту дохода. Весь прирост денег поглощается спекулятивным спросом, т. е. деньги оседают на руках, а не вкладываются в экономику. Поскольку процентная ставка не изменяется, то инвестиции и доход остаются постоянными. Рыночный механизм самостоятельного оживления не срабатывает. Необходим импульс извне рыночной системы. Выход из этой ситуации, считали кейнсианцы, возможен лишь при подключении бюджетно-налоговой политики, которая послужит "локомотивом" для частных инвестиций. Во-вторых, в оценке скорости обращения денег Кейнс исходил из того, что она изменчива и непредсказуема, в том числе и на коротких отрезках времени (например, внутри экономического цикла). Поэтому нельзя рассматривать деньги в качестве важнейшего фактора, определяющего динамику объема производства, занятости и цен. И наконец, в-третьих, Дж. Кейнс считал, что цены в рыночной экономике негибкие, поэтому все экономические показатели он выражает в неизменных величинах заработной платы. Кейнс сделал вывод о том, что в условиях депрессии методы монетаристского подхода к регулированию и стимулированию экономики потерпели крах. Изменения налоговой системы и структуры государственных расходов он считал более эффективными способами стабилизации экономики. Этот вывод привел последователей Кейнса к провозглашению известного тезиса: "деньги не имеют значения". При этом ранние кейнсианцы, исходя из "ловушки ликвидности", считали монетарную политику неэффективной и подчеркивали абсолют фискальной политики. Поздние кейнсианцы считали также эффективной и денежно-кредитную политику. Предпочтение отдается смешанной монетарно-фискальной политике: сравнительно жесткая фискальная и легкая монетарная, при этом последней отводится роль приспосабливающейся политики, сопровождающей мероприятия бюджетно-налогового регулирования. Денежно-кредитная политика необходима для того, чтобы удержать процентную ставку на низком уровне и поощрять инвестиции: прирост предложения денег будет противодействовать росту процентной ставки и таким образом не допускать вытеснения частного инвестирования, снижать эффект "выталкивания" при увеличении государственных расходов.

Дата добавления: 2015-10-28; просмотров: 346 | Нарушение авторских прав

| <== предыдущая страница | | | следующая страница ==> |

| Вопрос 12. 12. Механизм воздействия фискальной политики на совокупный спрос. Условия возникновения и количественная оценка эффекта вытеснения частных инвестиций. | | | Вопрос 21. 21. Сравнительная эффективность денежно-кредитной и фискальной политики в краткосрочном периоде (монетаристский подход). |