Читайте также:

|

Инвесторы, партнеры, по бизнесу должны быть уверены i том, что команда будет работать в тесном сотрудничестве и будет полностью задействована в общем бизнесе. Поэтому следует подготовить краткую характеристику каждого участника команды, в которой описать его трудовую деятельность и роль в оказании услуг, выполнении работ, реализации сопутствующих товаров.

Например, о руководителе СТОА может быть представлена следующая информация:

1. Фамилия, имя, отчество

2. Адрес Телефон

3. Владение или участие в процессе создания предприятия

4. Образование

Учебное заведение, дата окончания Ученая степень, дата присвоения

5. Продвижение по службе

6. Рекомендации (профессиональные, личностные) Фамилия

Адрес Телефон

7. Взаимоотношения с другими участниками команды управления

Не знаком с Хорошо знает

Н.6. Структура бизнес-плана СТОА 395

О главном бухгалтере фирмы целесообразно представить следующие данные:

1. Фамилия, имя, отчество

2. Адрес Телефон

3. Образование

4. Рекомендации

5. Характер практической деятельности

Аудиторские проверки _______ %

Финансовые отчеты _______ %

Отчеты администрации %

Отчеты налогообложения %

Стаж практической работы _______ лет

Важным моментом в разработке организационного плана предприятия является определение потребности в персонале (на основе планируемых объемов работ, услуг и затрат времени на их выполнение), выбор форм его занятости, организации и стимулирования труда, определение затрат на персонал. Мероприятия по формированию и рациональному использованию кадрового потенциала СТОА должны предусматривать:

совершенствование критериев и методов отбора персонала с учетом специфики работы на предприятии автосервиса; разработку и совершенствование методик оценки качества трудовой деятельности;

рекомендации по совершенствованию условий труда; использование гибких графиков работы и различных форм занятости персонала;

разработку методов перемещения работников на должности с большей или меньшей ответственностью, развития их профессионального опыта путем перемещения на вышестоящие должности или более сложные участки работы; разработку рациональной структуры компенсационных выплат персоналу за результаты их труда.

Для оценки затрат на персонал составляется штатное расписание, разрабатываются положения о стимулирующих вы-

396 Глава 8. Планирование деятельности СТОА

396 Глава 8. Планирование деятельности СТОА

платах (премиях, надбавках), определяются размеры компенсирующих надбавок за особые условия труда (вредные, тяжелые и т.п.), разрабатывается структура социального пакета. Кроме того, в затратах на персонал должны учитываться расходы, которые при необходимости предприятие будет тратить на повышение квалификации и переподготовку персонала.

Финансовый раздел бизнес-плана должен дать полное понимание того, откуда и когда предприятие должно получать деньги, на что они будут израсходованы, как соотносится потребность в деньгах с денежной наличностью, каким будет финансовое положение предприятия к концу года по каждому из планируемыхлет. Финансовый план служит основой текущего финансового контроля на предприятии.

Потенциальному инвестору, партнеру по бизнесу финансовый план должен дать ответ на вопрос, сможетли предприниматель выполнить взятые на себя обязательства и сумеет ли он так распорядиться полученными средствами, чтобы вовремя вернуть долги и обеспечить прибыль на вложенный капитал.

Таблица 8.17. Источники финансирования бизнес-проекта

| одового кре-ругие условия ования | , | Условия погашения | |||||

| с с | о | она | иви | ||||

| о X га X =-9- | ание ист | инансир | одовых д | 1- | :ния | чтения | |

| S | о | ■е- | <- ч о. | Ч | а | о | |

| X | == | £ с и | X | с | |||

| Источ вания | Найме ника | Варна ния | Проце дита и финан | Проце дендоЕ | Срок к | Год по | Сумма |

| Акционерный капитал | |||||||

| учреди гели | |||||||

| пайщики | |||||||

| Финансово-кредит- | |||||||

| ные источники | |||||||

| Кредиты поставщиков | |||||||

| Текущие пассивы | |||||||

| Прочие |

S.7. Инвестиционная деятельность предприятий 397

Прежде всего определяется размер стартового денежного капитала, необходимого для организации нового предприятия (реорганизации существующего), и устанавливаются источники и условия его получения, способы и сроки возвращения заимствованных денежных средств. Все эти расчеты могут быть представлены в виде таблицы (табл. 8.17).

Исходя из прогноза объема реализации услуг, работ и рыночных цен на них определяется планируемая выручка от реализации в целом и по отдельным периодам года. Далее устанавливается расчетный уровень затрат на выполнение услуг, работ. Сопоставление доходов и затрат отражает оборот и баланс-денежных средств, что следует отразить в финансовом разделе бизнес-плана предприятия.

8.7. Инвестиционная деятельность предприятий

В редакции Федерального закона от 02.01.2000 № 22-ФЗ в составе основных понятий рассматривается также приоритетный инвестиционный проект, включенный в перечень, утверждаемый Правительством РФ.

Создание и реализация инвестиционного проекта состоит из ряда этапов: <з формирования инвестиционного замысла (идеи); о исследования и оценки инвестиционных возможностей; <> технико-экономического обоснования проекта; о подготовки необходимой документации; о осуществления строительно-монтажных, пусконаладочных работ; (< жеплуатации объекта, мониторинга технико-экономических показателей.

Инвестиционные проекты классифицируются по различным признакам.

В зависимости от цели реализации проекты могут быть: производственные, научно-технические, коммерческие, финансовые, экологические и социально-экономические.

По масштабу проекты могут быть: мелкие (малые), средние и крупные.

398 Глава 8. Планирование деятельности СТОА

По срокам реализации проекты могут быть: краткосрочные (1—2 года), среднесрочные (3—5 лет) и долгосрочные (более 5 лет).

По уровню реализации проекты могут быть: международного уровня (значения), федерального и регионального уровня.

Методические подходы к оценке эффективности инвестиционных проектов. Экономическая оценка эффективности инвестиционных проектов занимает центральное место в процессе обоснования и выбора возможных вариантов вложений денежных средств с целью их увеличения. Реализация инвестиционных проектов требует отказа от денежных средств сегодня в пользу получения прибыли в будущем. Поскольку хозяйствующие субъекты не всегда располагают необходимыми ресурсами для реализации инвестиционных проектов, перед ними возникает задача обосновать перед потенциальными инвесторами привлекательность каждого проекта на основе оценки его эффективности. Инвестиционный проект не будет принят к реализации, если не обеспечит возмещение вложенных сумм, получение прибыли и рентабельности не ниже желательного для инвесторов уровня, окупаемость инвестиций в пределах срока, приемлемого для инвестора.

Методической основой оценки эффективности инвестиционных проектов в Российской Федерации являются «Методические рекомендации по оценке эффективности инвестиционных проектов и их отбору для финансирования» (утверждены Госстроем России, Министерством экономики РФ, Министерством финансов РФ, Госкомпромом России 31.03.94. № 7-12/47).

В соответствии с Методическими рекомендациями при оценке эффективности инвестиционных проектов используются: коммерческая (финансовая), бюджетная и общая экономическая эффективность.

Коммерческая (финансовая) эффективность инвестиционных проектов отражает финансовые последствия их реализации непосредственно для инвесторов — участников проекта. Она может быть рассчитана как по проекту в целом, так и для каждого его участника. Коммерческую эффективность проектов рассчитывают подрядные, кредитующие организации, поставщики и др. Коммерческая эффективность отражает эконо-

8.7. Инвестиционная деятельность предприятий 399

мический результат, получаемый непосредственными участниками инвестиционного проекта в результате его реал изации, она определяется как разность между оттоком и притоком денежных средств.

Бюджетная эффективность инвестиционных проектов отражает финансовые последствия их реализации для федерального, регионального или местного бюджета. Поступления в бюджеты от реализации инвестиционного проекта складываются из налоговых поступлений создаваемых, реконструируемых организаций (НДС, налог на прибыль, подоходный налог и др.), платы за пользование природными ресурсами, а также поступлений во внебюджетные фонды.

Общая экономическая эффективность инвестиционных проектов отражает помимо коммерческого результата и прямых бюджетных поступлений различных уровней еще и сопутствующие, сопряженные затраты и результаты (развитие производственной и социальной инфраструктуры, увеличение числа рабочих мест и занятости населения, улучшение экологической обстановки и др.).

Оценка эффективности инвестиционных проектов осуществляется на основе определения и соотнесения затрат и результатов их осуществления.

В зависимости от учитываемых затрат и результатов, связанных с реализацией проекта, различают экономическую, социальную и экологическую эффективность инвестиций.

Экономическая эффективность инвестиций учитывает в стоимостном измерении все виды результатов и затрат, связанных с реализацией инвестиционных проектов.

Социальная эффективность отражает социальные результаты реализации реальных инвестиционных проектов (сокращение безработицы, снижение социальной напряженности и т.д.).

Экологическая эффективность отражает влияние осуществления инвестиционных проектов на улучшение окружающей природной среды.

В зависимости от характера инвестиционных решений используются показатели абсолютной и сравнительной экономической эффективности.

Абсолютная экономическая эффективность инвестиционных проектов отражает экономическую целесообразность их

400 Глава 8. Планирование деятельности СТОА

400 Глава 8. Планирование деятельности СТОА

вложения и реализации вообще и характеризует количественно эту целесообразность.

Сравнительная экономическая эффективность позволяет сравнивать различные варианты инвестиционных проектов и выбирать из них наиболее предпочтительные.

Оценка эффективности инвестиционных проектов осуществляется в пределах расчетного периода — горизонта расчета. Его продолжительность принимается с учетом: требований инвестора; продолжительности создания, эксплуатации объекта; нормативного срока службы оборудования; достижения заданных характеристик прибыли и т.д. Горизонт расчета измеряется годами, а при расчетах экономической эффективности делится на шаги расчета. В пределах расчетного периода шагом расчета может быть месяц, квартал, год.

Оценка инвестиционных проектов, сравнение вариантов проектов, выбор лучшего из них производятся согласно мировой практике и «Методическим рекомендациям по оценке эффективности инвестиционных проектов и их отбору для финансирования» с использованием следующих показателей:

о чистого дисконтированного дохода (интегрального эффекта);

о индекса доходности инвестиций;

с срока окупаемости инвестиций;

о других показателей, отражающих интересы участников или специфику проекта.

При оценке эффективности инвестиционных проектов осуществляется приведение (дисконтирование) указанных показателей к стоимости на момент сравнения, за который, как правило, в расчетах принимается дата начала реализации проекта. Это обусловливается тем, что денежные поступления и затраты осуществляются в различные временные периоды и, следовательно, имеют разное значение. Деньги, затраченные или полученные ранее, всегда дороже денег, затраченных или полученных позднее, это обусловлено тем, что, полученные ранее, они могут быть задействованы в оборот и принести доход. Неравенство стоимости денег во времени предопределяет необходимость сравнения и приведения получаемых и затрачиваемых сумм в процессе реализации инвестиционных проектов.

8.7. Инвестиционная деятельность предприятий 401

В применяемых методах оценки эффективности инвестиций используются следующие понятия: текущая стоимость денег; будущая стоимость денег; приведенная стоимость денег.

Текущая стоимость денег — их номинальная сумма на текущий (фактический) момент их затрат или получения.

Будущая стоимость денег — сумма, в которую превратится номинальная сумма поступивших или затраченных денег через соответствующий период времени в соответствии с принятой ставкой доходности. Определение будущей стоимости денег отражает итоговый результат того наращения номинальной их суммы, которое бы осуществилось в результате ее увеличения путем присоединения суммы процентных платежей согласно процентной ставке к рассматриваемому будущему моменту.

Приведенная стоимость денег — это их номинальная сумма, приведенная к конкретной дате или временному отрезку реализации инвестиционного проекта в соответствии с принимаемой ставкой процента доходности (так называемой дисконтной ставкой). Определение приведенной стоимости называется дисконтированием. В расчетах экономической эффективности инвестиционных проектов стоимость инвестиционных вложений и денежных поступлений, как правило, приводится к дате начала их реализации.

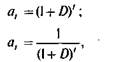

Приведение величин затрат и результатов производится путем умножения их на коэффициент дисконтирования (дисконтный множитель), определяемый для постоянной нормы дис-

k-пнтя Г) пп гЬппмупям-

где / — время от момента получения результата (произведения затрат) до момента сравнения, измеряемое в годах.

Коэффициент дисконтирования, рассчитанный по (8.1), применяется при дисконтировании сумм, поступивших или затраченных ранее момента приведения, а коэффициент дисконтирования, рассчитанный по (8.2),— при дисконтировании сумм, поступивших или затраченных позднее момента приведения.

402 Глава 8. Планирование деятельности СТОА

Норма дисконта D - коэффициент доходности капитала (отношение величины дохода к капитальным вложениям), при, котором другие инвесторы согласны вложить свои средства в | реализацию проектов аналогичного профиля. Большое значе- ] ние при оценке эффективности инвестиционных проектов уделяется обоснованию величины норматива дисконтирования. В рыночной экономике эту величину часто определяют исходя из депозитного процента по вкладам. Если принять норму дисконта ниже депозитного процента, инвесторы предпочтут вкладывать деньги в банк, а не в реальные проекты.

Размер предполагаемого дохода от инвестиций зависит от: |

уровня доходности проекта, которая устраивает инвестора

(средней реальной дисконтной ставки), темпа инфляции (ин

фляционной премии) и уровня риска (премии за риск). С уче

том этих факторов при сравнении проектов с различными

уровнями доходности и риска должны применяться неодина

ковые ставки дисконта. Более высокая величина нормы дис

конта применяется в проектах с высоким уровнем риска, с бо-'

лее длительным сроком реализации. Размер премии за риск ус

танавливается экспертным путем. '

Важнейшей задачей экономического анализа инвестици

онных проектов является расчет будущих денежных потоков,

возникающих в результате реализации проекта. Только посту

пающие денежные потоки могут обеспечить окупаемость ин-i

вестиционного проекта, поэтому им придается большое значе-*

ние при проведении анализа.

Анализ денежных потоков дает возможность ответить на следующие вопросы:

о в каком объеме и за счет каких источников были получены по

ступившие денежные средства, каковы направления их ис

пользования; f

о достаточно ли собственных средств предприятия для осущест-: вления инвестиционной деятельности;

о в состоянии ли предприятие расплатиться по текущим обяза-* тельствам;

о достаточно ли полученной прибыли для обслуживания те^

щей деятельности; \

о каковы причины недостатка (избытка) денежных средств. i

8.7. Инвестиционная деятельность предприятий 403

В процессе анализа потоки денежных средств рассматриваются по трем видам деятельности: инвестиционной, основной (операционной) и финансовой (табл. 8.18).

Инвестиционная деятельность, которая связана с реализацией и приобретением имущества долгосрочного использования, в целом приводит к оттоку денежных средств.

Таблица 8.18. Основные направления притока и оттока денежных средств от инвестиционной, ОСНОВНОЙ ИСЬИНЯНГПВПМ riMwtiLw^,.

| Вид деятельности и | Приток | Опок |

| Инвестиционная | Выручка от реализации активов долгосрочного использования Дивиденды и проценты от долгосрочных финансовых вложений Возврат других финансовых вложений | Приобретение имущества долгосрочною использования (основные средства, нематериальные активы) Капитальные вложения (строительство, реконструкция зданий, сооружений, ремонт объектов) Долгосрочные финансовые вложения |

| Основная | Выручка от реализации продукции, работ, товаров, услуг Получение авансов от покупателей и заказчиков Прочие поступления (возврат сумм от поставщиков; сумм, выданных подотчетным лицам) | Платежи по счетам поставщиков и подрядчиков Выплата заработной платы Отчисления на социальные нужды Расчеты с бюджетом по налогам Уплата процентов по кредиту Авансы выданные |

| Финансовая | Полученные ссуды и займы Эмиссия акций, облигаций Получение дивидендов по акциям и процентов по облигациям | Возврат ранее полученных кредитов Выплата дивидендов по акциям и процентов по облигациям |

Основная деятельность — это деятельность предприятия, приносящая ему основные доходы, а также прочие виды деятельности, не связанные с инвестициями и финансами. Так как основная деятельность является главным источником при-Пыли, она является основным источником денежных средств.

404 Глава 8. Планирование деятельности СТО/

404 Глава 8. Планирование деятельности СТО/

Финансовая деятельность — это деятельность, результатол которой являются изменения в составе и структуре собствен' ного капитала и заемных средств предприятия.

Для каждого инвестиционного проекта необходима инфор' мания об ожидаемых потоках наличности с учетом налоговые платежей. Поток реальных денег — разность между притоко\ (поступлением) и оттоком (расходованием) средств от инвестиционной и операционной деятельности в каждом период* (на каждом шаге расчета) осуществления инвестиционногс проекта.

Операционные доходы включают чистую выручку oi реализации продукции (работ, услуг), проценты по вкладам, поступление арендных платежей, другие денежные поступления. Операционные расходы включают денежные затраты на производство и реализацию продукции, управление органи^ зацией, уплату налогов, прочие расходы.

Сальдо реальных денег — разность между притоком и оттоком денежных средств от всех видов деятельности за рассматриваемый период осуществления проекта.

8.8. Показатели оценки эффективности инвестиционных проектов СТОА

|

| где Р,— результаты, достигаемые на r-м шаге расчета; 3 — затраты, осуществляемые на /-м шаге расчета; Т— временной период расчета; D— норма дисконта. |

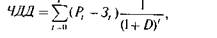

Чистый дисконтированный доход (ЧДД), называемый интегральным экономическим эффектом, а также в английской версии — чистой текущей стоимостью (net present value — NPV), представляет собой величину чистого дохода, который получит инвестор от реализации проекта за весь расчетный период. Этот показатель определяется как сумма текущих эффектов, приведенная к начальному шагу, или как превыше-: ние интегральных результатов над интегральными затратами:

8.8. Показатели оценки эффективности проектов СТОА 405

Если ЧДД инвестиционного проекта положителен, то проект является эффективным (приданной норме дисконта) и может рассматриваться вопрос о его реализации. Чем больше ЧДД, тем эффективнее проект.

Пусть СТОА планирует организовать сеть торговых павильонов по реализации запасных частей и комплектующих. Первоначальные инвестиционные затраты составляют 2200 тыс. руб., в течение 1-го года планируется дополнительно инвестировать 1420 тыс. руб. Денежный поток составляет 1700 тыс. руб. в год, ликвидационная стоимость оборудования в конце 5-го года составит 630 тыс. руб. (табл. 8.19). Определить величину чистого дисконтированного дохода при норме дисконта 16% годовых.

аблииа 8.19. Расчетчистогодисконтмпппяиил™.

| Период | Денежный поток, тыс. руб. | Коэффициент дисконтирования (при D= 0,16) | Дисконтированный денежный поток, тыс. руб. | |

| -2200 | -2200 | |||

| -1420 | 0,8621 | -1224,18 | ||

| 0,7432 | 1263.44 | |||

| 0,6407 | 1089.19 | |||

| 0,5523 | 938.91 | |||

| II | 5 Итого ЧДД | 0,4761 | 299,94 167,30 |

проект может быть принят к реализации, так как интегральный экономический эффект положительный (ЧДД > 0). Предположим, СТОА планирует закупить новое технологическое оборудование, срок эксплуатации которого 4 года. Затраты на внедрение составляют 1000 тыс. руб., выручка от реализации услуг планируется по годам в размерах: 3000 тыс. руб., 3800 тыс. руб., 4200 тыс. руб., 4700 тыс. руб.; себестоимость реализованных услуг составит соответственно: 2800 тыс. руб., 3500 тыс. руб., 3700 тыс. руб., 4200 тыс. руб. (ежегодные амортизационные отчисления в себестоимости услуг представлены в таблице). Ставка налога на прибыль — 24 % (табл. 8.20). Определить величину чистогодисконтированного дохода при норме дисконта 10 % годовых.

406 Глава 8. Планирование деятельности СТОА

406 Глава 8. Планирование деятельности СТОА

Таблица 8.20. Динамика денежного потока от инвестиционной и операционной деятельности

| № | Наименование показателей | Значения показателей по годам, тыс. руб.- | ||||

| п/п | ||||||

| Инвестиционные затраты | -600 | -400 | ||||

| Выручка от реализации продукции | ||||||

| Себестоимость реализованной продукции | ||||||

| в том числе амортизация | ||||||

| Прибыль от реализации продукции | ||||||

| Налог на прибыль (24 %) | ||||||

| Чистая прибыль | ||||||

| Денежный поток | -600 | -176 | ||||

| Чистый приток от операционной деятельности (экономический результат, стр. 4 + стр. 7) |

| Период | Денежный поток, тыс. руб. | Коэффициент дисконтирования (при 0=0,1) | Дисконтированный денежный поток, тыс. руб. |

| -600 | -600 | ||

| -176 | 0,9091 | -160 | |

| 0,8264 | 287,59 | ||

| 0,7513 | 375,65 | ||

| 0,6830 | 445,32 | ||

| Итого ЧДД | - | - | 348,56 |

Расчеты показывают, что величина чистого дисконтированного дохо да составляет 348,56 тыс. руб., это свидетельствует о том, что проек может быть принят к реализации (ЧДД > 0).

8.8. Показатели оценки эффективности проектов СТОА 407

Если инвестор согласен вложить средства в проект при норме дисконта не менее 20 %, то расчет ЧДД производится при /3 = 0,2 (табл. 8.22).

Таблица 8.22. Расчет чистого дисконтированного дохода при,0=20%

| Период | Денежный поток, тыс. руб. | Коэффи циент дисконтирования (при D =0,2) | Дисконтированный денежный поток, тыс. руб. |

| -600 | -600 | ||

| -176 | 0,8333 | -146,66 | |

| 0,6944 | 241,65 | ||

| 0,5787 | 289,35 | ||

| 0,4823 | 314,46 | ||

| Итого ЧДД | - | - | 98,80 |

Расчеты показывают, что чистый дисконтированный доход имеет положительное значение и проект может быть реализован. В том случае, если инвестор согласен вложить средства в проект при норме дисконта не менее 30 %, расчет ЧДД производится при D = 0,3 (табл. 8.23).

Таблица 8.23. Расчет чистого дисконтированного лохолл ппм л=»*

| Период | Денежный поток, тыс. руб. | Коэфф и ц и е нт д и с - квитирования(при О=0,3) | Дисконтированный денежный поток, тыс. руб. |

| -600 | -600 | ||

| -176 | 0,7692 | -135,38 | |

| 0,5917 | 205,91 | ||

| 0,4552 | 227,60 | ||

| 0,3501 | 228,27 | ||

| Итого ЧДД | - | - | -73,60 |

Расчеты показывают, что величина чистого дисконтированного дохода отрицательная (— 73,6 тыс. руб.), поэтому проект отвергается.

На величину чистого дисконтированного дохода оказывает влияние масштаб деятельности, выраженный в объемах инвестиций, размерах производства и реализации продукции, при-

|

408 Глава 8. Планирование деятельности СТОА

были от операционной и других видов деятельности. Отсюда вытекает естественное ограничение применения показателя ЧДД при сопоставлении различных по масштабам инвестиционных проектов: более высокое значение ЧДД не всегда соответствует более эффективному проекту. Поэтому рекоменду-J ется дополнительно использовать показатели доходности или| рентабельности инвестиций.

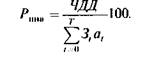

Индекс доходности инвестиций (ИД) представляет собой от-1 ношение суммы приведенных результатов от текущей деятельности к величине приведенных инвестиционных затрат. Ин-деке доходности показывает относительную величину доходности проекта в расчете на единицу вложений:

Этот показатель тесно связан с показателем чистого дис^ контированного дохода: если ЧДД имеет положительное значение, то ИД > 1, и наоборот. Можно утверждать, что есл» ИД > 1, то проект эффективен и обеспечивает доходность hs уровне принятой нормы дисконта. Проекты с высоким значе^ нием ИД более устойчивые.

Индекс доходности инвестиций тесно связан также с пока; зателем рентабельности инвестиций, который определяется ш основании ЧДД и величины инвестиционных затрат:

На основе данных табл. 8.20 определить индекс доходности и уровен рентабельности инвестиций при различных нормах дисконта (10, 20 ] 30 % годовых).

Дисконтированные результаты за весь период реализации проекта

приведенные к начальному этапу (шагу), составят: \

npHO = 0jf/>.fl, = -^^- + -3^ + -^^ + ^54 = 1312,2™c.py6.: i% ' (l + OJ)1 (1 + 0J)- (I + 0JK (1 + 0J)4

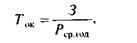

Срок окупаемости инвестиций Гок — один из наиболее часто применяемых показателей для анализа инвестиционных проектов (в международной практике этот показатель называют payback period method — РР). Срок окупаемости — это минимальный временной интервал (от начала осуществления проекта), за пределами которого интегральный эффект (ЧДД) становится и в дальнейшем остается неотрицательным. Иными словами, это — период (измеряемый в месяцах, кварталах или годах), начиная с которого первоначальные вложения и другие затраты, связанные с инвестиционным проектом, покрываются суммарными доходами от его реализации. Срок окупаемости иногда называют сроком возмещения или возврата инвестиционных затрат. Этот показатель можно определить как от-

410 Глава 8. Планирование деятельности СТОА

ношение инвестиционных затрат к среднегодовым денежным поступлениям:

где J— величина инвестиции, р^и., «сргод,>.,..' -....

нежный поток (чистый доход), руб.

Пусть инвестиции в проект составили 1300 тыс. руб., среднегодовые поступления денежных средств составляют 500 тыс. руб. (табл. 8.24). Срок окупаемости инвестиционных затрат равен Гок= 1300: 500 = 2,6 года.

Более точно срок окупаемости определяется с учетом дисконтирования ожидаемого дохода (например, D = 0,14). Очевидно, что срок окупаемости увеличивается.

Таблица 8.24 Исходные данные для расчета срока окупаемости инвестиций |

(равномерный денежный поток) j

| Период | |||||

| Показатели | |||||

| Ожидаемый денежный поток (результат), тыс. руб. | |||||

| Коэффициент дисконтирования (при 0=0,14) | 0,8772 | 0,7695 | 0,6750 | 0,5921 | 0,5194 |

| Дисконтированный денежный поток, тыс. руб. | 438,6 | 384,8 | 337,5 | 296,1 | 259,7 |

Сумма поступлений в первые три года составит: 438,6 +384,8 + 337,5 = 1160,9 тыс. руб.,

т.е. из первоначальных инвестиций невозмещенными остаются 1300-1160,9= 139,1 тыс. руб.

При стартовом объеме инвестиций в размере 1300 тыс. руб. срок окупаемости с учетом дисконтирования составит:

Тт = 3 года + (139,1:296,1) = 3,5 года. 1

Если расчетный срококупаемости меньше максимально приемлемого i для инвестора, то проект принимается, если нет — отвергается. При расчете срока окупаемости инвестиций большое значение имеет специфика денежного потока. Он может быть равномерным и неравномерным — нарастающим или убывающим (табл. 8.25). Даже при одинаковом среднегодовом значении показателя денежного потока /•r,r\L- (wuri9i»M»rTM пязличсн.

8.8. Показатели оценки эффективности проектов СТОА 411

Таблица 8.25. Исходные данные для расчета срока окупаемости инвестиций (неравномерный денежный поток)

| Период | Коэффициент дисконтирования (при D = = 0,14) | Нарастающий денежный поток, тыс. руб. | Убывающий денежный поток тыс. руб. | ||

| Недискон-тиро ванный | Дисконтированный | Недискон-тиро ванный | Дисконтированный | ||

| -1300 | -1300 | -1300 | -1300 | ||

| 0,8772 | 175,4 | 701,8 | |||

| 0,7695 | 230,9 | 538,7 | |||

| 0,6750 | 337,5 | 337,5 | |||

| 0,5921 | 414,5 | 177,6 | |||

| 0,5194 | 415,5 | 103.9 |

При нарастающем денежном потоке величина невозмещенных затрат за полных четыре года составит:

1300 - (175,4 + 230,9 + 337,5 + 414,5) = 141,7 тыс. руб.

Срок окупаемости инвестиций

Тщ = 4 + (141,7: 415.5) = 4,3 года.

При убывающем денежном потоке невозмещенные затраты за полные два года составят:

1300 - (701,8 + 538,7) = 59,5 тыс. руб.

Срок окупаемости сократится почти в два раза и составит:

Гок = 2 + (59,5: 337,5) = 2,2 года.

Часто инвестиции сопряжены с высокой степенью риска, поэтому чем короче срок окупаемости, тем менее рискованным является проект.

Показатель срока окупаемости инвестиций прост в расчетах, однако он имеет ряд недостатков, например не учитывает влияние доходов последних периодов и не обладает свойством аддитивности.

Таким образом, показатель ЧДД отражает прогнозную оценку изменения экономического потенциала организации в случае принятия рассматриваемого проекта, данный показатель обладает свойством аддитивности, т.е. ЧДД различных проектов можно суммировать для определения общего эффекта.

412 Глава 8. Планирование деятельности СТС

412 Глава 8. Планирование деятельности СТС

Критерий ИД показывает доход на единицу затрат, этот Kpi терий является предпочтительным, когда требуется упорядс чить независимые проекты для создания оптимального портф< ля в случае ограниченности общего объема инвестиций.

Критерий Ток показывает число базовых периодов, за коте рые инвестиции будут возмещены за счет генерируемых проеь том денежных поступлений.

Ни один из рассмотренных показателей оценки эффектиг ности инвестиционного проекта не является достаточным дл принятия решения о реализации или отклонении проекта. Ре шение должно приниматься с учетом значений всех показате лей и интересов участников инвестиционного проекта. Важ ную роль в этом решении должны играть структура и распреде ление во времени капитала, привлекаемого для осуществлени проекта.

Дата добавления: 2015-09-01; просмотров: 61 | Нарушение авторских прав

| <== предыдущая страница | | | следующая страница ==> |

| Издержки предприятия автосервиса 349 4 страница | | | I О ДЕЯТЕЛЬНОСТИ СТО А |