Читайте также:

|

Распознавание, определение характера, признаков, выявление причин отклонений в состоянии конкурентной среды осуществляется с помощью диагностики, которая является средством, методом и инструментарием всестороннего исследования маркетинговых и, в частности, конкурентных отношений. Как отрасль знаний диагностика, включает в себя теорию и методы организации процессов диагноза, а также принципы построения средств диагноза, классификацию возможных отклонений характеристик конкурентной среды. Выделяют три формы организации процесса установления диагноза - аналитическую, экспертную и диагностику на модели, т.е. имитационную.

Аналитической диагностикой называют процесс установления диагноза бесконтактными методами с помощью маркетинговой, статистической информации и использованием методов конкурентного анализа, типологий, анализа конкурентных карт (ретроспективных и перспективных).

Экспертная диагностика базируется на информации для целей диагноза, полученной контактными методами, посредством проведения специальных экспертных и социо-экономических опросов в ходе полевых исследований.

Имитационная (модельная) диагностика позволяет получить информацию об объекте диагноза путем имитационного моделирования. В условиях активной информатизации маркетинговых решений на базе Internet, имитационное моделирование может получить более широкие возможности. Хотя моделирование конкурентной ситуации достаточно сложная задача.

Результатом диагностики должен быть диагноз, т.е. определение и описание текущего и перспективного состояния конкурентной среды. На основе установленного диагноза маркетолог разрабатывает маркетинговые мероприятия для улучшения или усиления потенциала конкурентного преимущества фирмы. Организация и проведение диагностики конкурентной среды осуществляются с использованием методов и инструментария маркетинговых исследований. Постановка диагноза конкурентной среды должна базироваться на сравнении.

Диагностика как процесс выявления сильных и слабых сторон, как своей фирмы, так и фирм конкурентов, дает возможность избежать антагонистические конфликты в процессе взаимодействия конкурентов и более эффективно планировать и использовать свои силы и ресурсы [2]. Главными направлениями обеспечения конкурентного преимущества фирмы являются: концентрация ресурсов фирмы для упреждения действий конкурентов, удерживание инициативы в конкурентной борьбе, обеспечение ресурсного потенциала для достижения поставленных целей, путем обоснования эффективной стратегии взаимодействия с конкурентами. Диагностика конкурентной среды включает следующие этапы (рисунок 1.2) [3, с. 72-78]:

Рисунок 1.2 – Алгоритм проведения диагностики конкурентной среды рынка

Диагностику конкурентной среды, деятельности конкурентов следует считать важнейшим звеном всего процесса маркетинговых исследований, так как она является условием, гарантией успеха товара, технологий, услуг, предлагаемых фирмой на рынке.

Методические рекомендации по анализу рыночной доли конкурентов, всей процедуры диагностики конкурентных преимуществ изложены в работах отечественных и зарубежных ученых и специалистов, наиболее четко, упорядочено и концентрировано они приводятся в работах профессора Азоева Г.Л. [1,с. 57].

Конкурентное преимущество, которым обладают на конкретных рынках различные соперники (конкуренты) является существенным фактором климата или конкурентной ситуации на рынке товара. Конкурентное преимущество определяется набором характеристик, свойств товара или марки, который создает для фирмы определенное превосходство над своими прямыми конкурентами [7, с. 87].

Превосходство оценивается относительным, сравнительным состоянием, положением фирмы по отношению к конкуренту, занимающим наилучшую позицию на рынке товара или в сегменте рынка. Оно может быть внешним и внутренним. Конкурентное преимущество является внешним, если оно основано на отличительных качествах товара, которые образуют "ценность для покупателя" ввиду сокращения издержек или повышения эффективности. Внешнее конкурентное преимущество увеличивает рыночную силу фирмы, т.е. способность фирмы заставить рынок принять цену товара, более высокую, чем у приоритетных (самых опасных) конкурентов, но не обеспечивающих соответствующего отличительного качества. Внутреннее конкурентное преимущество базируется на превосходстве фирмы в отношении издержек производства, управления фирмой или товаром, которое создает "ценность для изготовителя" и меньшую себестоимость, чем у конкурента. Это преимущество может создаваться благодаря осуществлению стратегии доминирования по издержкам за счет внедрения организационного и производственного нововведения фирмы.

Таким образом соотношение "рыночной силы" и "производительности" может характеризовать уровень конкурентного превосходства фирмы перед конкурентами.

Диагностика конкурентной среды требует не только анализа состояния различных методов и стратегий конкуренции, но и исследования имиджа товара и имиджа фирмы. Действительно снижая цену на свой товар или услугу фирма приобретает возможность укрепить свои позиции по сравнению с конкурентами. Повышение цены товара или услуги приводит к понижению уровня ее конкурентного преимущества. Улучшая качественные характеристики продукта компания получает значительное превосходство перед конкурентами, что, в стою очередь, может быть основанием для назначения более высокой цены. Если же предприятие удерживает цену своих товаров на уровне цен конкурентных товаров, то более высокое качество создает ему лидирующее положение на рынке, позволяет увеличить численность потребителей и, соответственно, размер занимаемой фирмой рыночной доли.

В условиях развитого рынка, когда сеть конкурентов велика и насыщена, когда на рынке имеются товары-конкуренты близкие и практически аналогичные по качеству и цене, характер конкуренции тяготеет к использованию преимуществ имиджа предприятия, т.е. тех социо-психологических характеристик, которые формируют благоприятное отношение покупателей и положительное общественное восприятие фирмы.

При разработке конкурентной стратегии используют различные модели, которые были предложены американскими учеными И. Ансоффом (матрица "продукт-рынок"), М. Портером (модель Портера), американской консультационной фирмой "Бостон консалтинг гроуп" (Портфолио-модель), а также специалистами фирм "Дженерал Электрик компани" и "Маккинзи" (модель "Привлекательность рынка - преимущества в конкуренции"), как развитие "Портфолио-модели"[10, с. 467-477].

Применение моделей зависит от конкретной ситуации, сложившейся в условиях рыночной среды.

Индикаторами привлекательности и конкурентоспособности рынка могут выступать различные критерии, а не только относительная доля рынка и темпы роста рынка. Выбор индикаторов тонкий процесс, требующий не только знаний, но и опыта маркетинговой деятельности и требует соблюдения следующих условий:

– при оценке конкурентоспособности фирмы следует ориентироваться на уровень преимуществ фирмы по сравнению с самым опасным конкурентом;

– при сравнении индикаторов следует приводить их к сопоставимому виду с помощью весовых коэффициентов;

– оценки конкурентоспособности должны отражать не только текущий, но и ожидаемый уровень индикаторов;

– анализ должен заканчиваться итоговой оценкой привлекательности рынка товара и конкурентной позиции фирмы на этом рынке.

М. Портер предложил концепцию учета пяти конкурирующих сил рынка. Эта концепция соперничества исходит из того, что способность фирмы реализовать свое конкурентное преимущество на базовом рынке зависит не только от уровня прямой конкуренции, но также от роли конкурентных сил. Проявление конкурентных сил определяется действиями потенциальных конкурентов на этом рынке, появлением или наличием продуктов-заменителей, потребителями, поставщиками и действиями конкурентов внутри отрасли. Именно взаимодействие пяти сил, по М. Портеру, определяет потенциал рентабельности товарного рынка. Однако степень проникновения в отрасль, на рынок кроме этих сил зависит еще и от политики в области регулирования конкуренции, которую проводит государство. Поэтому при анализе конкурентной среды целесообразно учитывать влияние на нее шести сил, включая в их состав и силу государственной политики в области регулирования конкуренции [21, с. 98-102].

Исследования Портера показали, что:

– как крупные предприятия, нацеленные на овладение большой долей рынка, так и небольшие специализированные предприятия имеют возможность достичь требуемого уровня рентабельности;

– наиболее опасно пребывание в средней позиции на рынке;

– предприятиям, не имеющим возможности для достижения лидерства на рынке следует сконцентрировать деятельность на определенном сегменте и искать способы увеличения своих преимуществ применительно к этому сегменту.

В соответствии со стартовыми позициями фирмы может быть использована одна из следующих конкурентных стратегий: снижения себестоимости продукции, дифференциации продукции, сегментирования рынка, внедрения новшеств, ориентации на потребность рынка. Содержание этих стратегий, их достоинства, границы применения и недостатки достаточно полно изложены в имеющейся литературе [3, с. 74; 4,с. 114].

Методологической основой анализа конкурентной ситуации является идея рыночной доли, которая рассматривается как часть ресурсов, обращающихся на рынке. Размер доли определяет возможность влияния компании на рынок и на конкурентов. Чем выше доля, тем шире доступ к ресурсам, тем выгоднее их размещение и выше степень свободы в деятельности фирмы. В зависимости от величины рыночной доли фирма может быть на рынке лидером или аутсайдером, иметь сильную или слабую конкурентную позицию. Для анализа состояния конкуренции могут использоваться и другие показатели. Например, динамика рынка, динамика рыночной доли фирмы. Динамика доли достаточно объективно характеризует:

– круг конкурентов, чьи интересы затрагивает деятельность фирмы;

– цели, которые реально могут быть поставлены и достигнуты фирмой на рассматриваемом рынке [8].

Дополнительные сведения о мере привлекательности рынков могут быть получены с помощью агрегированных коэффициентов отражающих динамику, рентабельность и конкурентную активность (таблица 1.1).

Для анализа поведения фирмы на рынке, постановки стратегических задач маркетинга товаров и услуг, разработки плана маркетинга строятся конкурентные карты рынка. Построение конкурентных карт осуществляют в виде матрицы, в которой по строкам откладываются темпы роста рыночной доли, а по столбцам - размещаются фирмы, в зависимости от занимаемой ими рыночной доли (лидер, сильная конкурентная позиция, слабая конкурентная позиция, аутсайдер).

Для оценки степени монополизации рынка, которая обратно пропорциональна интенсивности конкуренции, используются:

CR4 – Четырехдольный показатель концентрации, который характеризует общую долю четырех фирм с максимальным объемом товаров на анализируемом рынке;

CR10 – Десятидольный показатель концентрации, который характеризует общую долю десяти фирм с максимальным объемом товаров на анализируемом рынке;

IHH – Индекс Херфидала-Хиршмана, оценивающий равномерность распределения рыночных долей фирм-операторов анализируемого рынка.

Таблица 1.1 – Характеристика для анализа конкуренции на рынке товаров и

услуг

| Показатель | Обозначение | Содержание |

| Интенсивность конкуренции | Ux | Определяется тремя агрегированными факторами Ut, Ur, Ud, характеризующими динамику роста рынка, рентабельность рынка и распределение рыночных долей конкурентов |

| Интенсивность конкуренции по динамике рынка | Ut | Характеризует возможности роста фирмы без столкновения с интересами конкурентов |

| Интенсивность конкуренции по рентабельности рынка | Ur | Характеризует соотношение спроса и предложения на рынке. Чем выше рентабельность рынка, тем более спрос превышает предложение и влияние конкурентов слабее |

| Окончание таблицы 1.1 | ||

| Показатель | Обозначение | Содержание |

| Интенсивность конкуренции по распределению рыночных долей | Ud | Характеризует силу влияния со стороны конкурентов, располагающих равной рыночной долей и вероятно аналогичной стратегией |

| Обобщенный показатель интенсивности конкуренции | Uc | Характеризует общую меру привлекательности анализируемого рынка |

| Рентабельность рынка | Rm | Определяется как отношение совокупной прибыли к ее совокупному потенциалу |

| Динамика рынка | Tm | Характеризует годовой темп роста рассматриваемого рынка в сопоставимых ценах |

| Объем рынка | Vm | Определяется совокупными ресурсами всех фирм, имеющихся на анализируемом рынке |

| Объем ресурсов фирмы | Vb | Определяется как объем ресурсов фирмы, имеющих место на рассматриваемом рынке |

| Объем ресурсов конкурентов фирмы | Vc | Определяется как объем ресурсов, размещенный фирмами конкурентами на анализируемом рынке |

| Количество фирм | N | Число фирм, расположенных на анализируемом рынке |

| Рыночная доля фирмы | S | Определяется как отношение объема ресурсов данной фирмы на анализируемом рынке к объему рынка |

| Среднеарифметическая доля | Sm | Характеризует среднеарифметическую долю ресурсов, приходящихся на одну фирму на рассматриваемом рынке |

| Показатель динамичности рыночной доли фирмы | D S | Характеризует изменение рыночной доли фирмы в анализируемом периоде по сравнению с базовым |

| Темп прироста рыночной доли фирмы | Ts | Определяется изменением рыночной доли фирмы в анализируемом периоде по отношению к рыночной доле в базовом периоде. Отрицательные значения свидетельствуют об уменьшении рыночной доли, положительные - о ее росте |

| Дисперсия рыночных долей | s 1, s 2, s t | Дисперсия рыночной доли для фирм слабой позиции, сильной позиции и их темпов прироста |

| Прибыль фирмы | Pr | Совокупная прибыль фирм, полученная за анализируемый период на рассматриваемом рынке |

Для диагностики и прогнозирования перспективной конкурентной ситуации может быть использован следующий подход.

Изначально формируется перечень фирм, действующих на рассматриваемом рынке и образующих его конкурентную среду, на конец анализируемого периода. Осуществляется сбор исходной информации за анализируемый и базисный периоды. Следует иметь ввиду, что в случае невозможности получения сведений об объемах тех или иных ресурсов, имеющихся на целевом рынке принимается равномерное распределение ресурсов между конкурентами. Все объемные показатели приводятся к сопоставимым значениям по курсу Центрального банка РФ на конец анализируемого и базисного периода. Затем устанавливается экспертным методом состояние выбранного рынка, т.е. определяется вид рынка: рынок продавца или рынок покупателя.

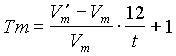

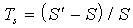

Для определения динамики рынка рассчитывается показатель динамики рынка (Tm) по объемам рынка на конце анализируемого и базисного периодов (V`m и Vm) и длительность периода (t):

, (1.1)

, (1.1)

Считают, что темп роста, его максимальная и минимальная границы лежат в пределах 140 и 70 % в год. Поэтому, если Tm > 1.4, то рынок находится в состоянии ускоренного роста, при изменении Tm от 1.4 до 0.7 рынок проходит состояние позиционного роста, стагнации и сворачивания, если Tm < 0.7, то ожидается кризис рынка.

По динамике рынка рассчитываются показатели интенсивности конкуренции (Ut). Можно принимать, что если Tm > 1.4, то Ut = 0; при 0.7 < Tm < 1.4, Ut = (1.4 - Tm)/ 0.7; если Tm = 0.7, то Ut = 1. Показатель интенсивности конкуренции в данном случае характеризует остроту конкуренции, так при Ut = 1 конкуренция максимальна.

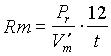

Оценка рентабельности рынка (Rm) возможна, если имеются данные о прибылях, которые имели или имеют конкуренты на данном рынке. Иметь такие данные не всегда возможно, однако имея ретроспективные отчетные данные фирмы, а также сведения бенчмаркинга можно оценить активы и прибыль фирм конкурентов. В этом случае рентабельность может быть определена:

, (1.2)

, (1.2)

где Pr – прибыль, полученная конкурентами в рассматриваемом периоде;

V`m – активы конкурентов на конце анализируемого периода;

T – длительность анализируемого периода, месяцев.

Имея данные рентабельности, определяют коэффициенты интенсивности конкуренции по рентабельности (Ur). Если имеется неравенство 0 < Rm < 1, то Ur = 1 - Rm; а в случае Rm < 0, Ur стремится к 1.

Расчет рыночных долей фирмы, находящихся на рассматриваемом рынке осуществляется по данным о ресурсах фирмы и объемах рынка:

а) на конец базисного периода

(1.3)

(1.3)

б) на конец анализируемого периода

(1.4)

(1.4)

По полученным результатам строится таблица 1.2 распределения рыночных долей.

Таблица 1.2 – Распределение рыночных долей

| Фирма | Рыночная доля на конец базисного периода | Рыночная доля на конец анализируемого периода |

| ИТОГО | 1,0 | 1,0 |

Анализ таблицы 1.2 дает возможность выявить изменения в системе конкурентов за анализируемый период и составить список фирм, которые на данном рынке определяют основные тенденции бизнеса (рыночная доля более 0,5), а затем рассчитать среднюю рыночную долю Sm, приходящуюся на одну фирму:

(1.5)

(1.5)

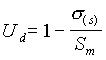

Интенсивность конкуренции (Ud), тем выше, чем ниже коэффициент вариации и рыночных долей на конец анализируемого периода:

или

или  (1.6)

(1.6)

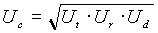

Обобщенная характеристика интенсивности конкуренции рассчитывается по данным показателей Ut, Ur, Ud, как среднее геометрическое этих показателей:

(1.7)

(1.7)

При стремлении Uc к 1 конкуренция обостряется. В случае если Ut или Ur не известно, то Uc не рассматривается.

Оценка степени монополизации рынка осуществляется с учетом того, что степень монополизации рынка обратно пропорциональна интенсивности конкуренции. Для этого могут быть использованы четырех- или десятидольные показатели концентрации (CR4, CR10) и другие, которые применяются в мировой практике.

Для оценки монополизации наиболее часто используется доля фиксированного числа предприятий (CR), иначе концентрированная доля предприятий. В Германии, например, этот показатель устанавливает доминирующее положение на рынке, которое возникает, если:

– на 1 предприятие приходится свыше 1/3 всего оборота на рынке;

– на 3 и менее предприятий приходится свыше 1/2 общего оборота;

– на 5 менее предприятий свыше 2/3 оборота.

При этом считается, что если CR4 > 0.75, то рынок монополизирован.

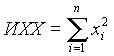

Может рассчитываться индекс Харфиндала-Хиршманка (ИХХ):

, (1.8)

, (1.8)

где xi – доля i-ой фирмы на рынке, в %;

n – общее число фирм на рынке.

Факторный анализ динамики рыночной доли фирм конкурентов предполагает исследование изменения зависимости рыночной доли от ряда факторов, например, действия конкурентов, изменения емкости рынка, изменения объема ресурсов и т.д.

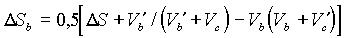

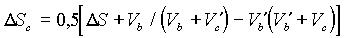

Изменение рыночной доли фирмы (D S) в данном периоде по сравнению с базовым можно рассчитать по выражению:

, (1.9)

, (1.9)

где –  факторное влияние выручки фирмы и ее конкурентов на рыночную долю фирмы.

факторное влияние выручки фирмы и ее конкурентов на рыночную долю фирмы.

Так как данные о ресурсах конкурентных фирм установить сложно, то при расчете факторного влияния фирмы и конкурентов на рыночную долю принимается равномерное распределение ресурсов (0.5 и 0.5), тогда:

, (1.10)

, (1.10)

, (1.11)

, (1.11)

Для условий D Sc > 0, D Sc = 0, D Sc < 0 определяется влияние собственной фирмы на динамику рыночной доли, соответственно при D Sb > 0, D Sb = 0, D Sb < 0.

Принимая логарифмическое, если нормальное распределение рыночных долей конкурентов, определяют конкурентную позицию фирмы. При этом среднеарифметическая рыночная доля является разделяющей линией между слабыми и сильными позициями.

Для определения границ групп аутсайдеров, фирм со слабой, сильной конкурентной позицией и лидеров рынка устанавливают: минимальное и максимальное значение доли среди фирм; среднеарифметическую рыночную долю для всех фирм находящихся на анализируемом рынке (Sm = 1/N); число слабых (N1) и сильных (N2) фирм.

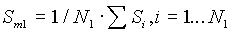

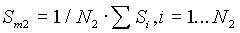

Затем по каждой группе фирм рассчитывают средние доли в группах:

, (1.12)

, (1.12)

, (1.13)

, (1.13)

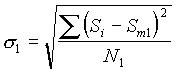

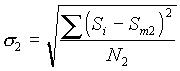

Расчет дисперсии производят для каждой из групп:

, (1.14)

, (1.14)

, (1.15)

, (1.15)

где  – дисперсия для фирм с долями на рынке меньше средней;

– дисперсия для фирм с долями на рынке меньше средней;

– дисперсия для фирм с долями на рынке больше средней;

– дисперсия для фирм с долями на рынке больше средней;

Si – рыночная доля i-ой фирмы на данном рынке.

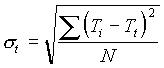

Для каждой из фирм оценивается темп прироста рыночной доли (Ts), определяются максимальное и минимальное значения Ts среди рассматриваемых фирм (Tmax, Tmin), рассчитываются средние значения и дисперсия темпов прироста рыночной доли:

, (1.16)

, (1.16)

, (1.17)

, (1.17)

, (1.18)

, (1.18)

Рассчитанные показатели являются основными для построения конкурентной карты рынка, на которой можно выделить типовые стратегические положения фирмы, а затем провести ситуационный анализ и проектирование стратегии конкуренции фирмы на данном рынке.

В таблице 1.3 показаны 16 типовых стратегических положений фирмы, каждому положению соответствуют соответствующие значения S и Ts (таблица 1.4).

Таблица 1.3 – Конкурентная карта рынка

| Классификация по темпу роста рыночной доли, Ts | Классификация по рыночной доле фирмы, S | |||

| I.Лидер | II. Сильная конкурентная позиция | III. Слабая конкурентная позиция | IY. Аутсайдер | |

| I. Быстрое улучшение конкурентной позиции | ||||

| II. Улучшение конкурентной позиции | ||||

| III. Ухудшение конкурентной позиции | ||||

| IY. Быстрое ухудшение конкурентной позиции |

43 вопрос. Конкурентный анализ — это понимание конкурентов.

Понимание конкурентов и их деятельности может дать много преимуществ. Знание имеющихся сильных и слабых сторон конкурента может помочь выявить возможности и опасности, что послужит основой для принятия решений и действий. Понимание будущих стратегий конкурентов позволит предугадать будущую угрозу или возможность ее возникновения. Решение о стратегических альтернативах в значительной степени зависит от способности правильно прогнозировать реакции основных конкурентов. Конкурентный анализ может привести к постановке некоторых стратегических вопросов, которые в дальнейшем надо учитывать.

На действия конкурентов оказывают влияние следующие факторы:

1. Финансовые результаты (объем, рост и прибыльность):

Уровень и рост сбыта и рыночной доли являются показателями жизнеспособности деловой стратегии.

Поддержание сильной рыночной позиции или быстрый рост обычно считаются признаками сильного конкурента (или стратегической группы) и хорошей стратегии.

Предприятие, получающее значительную прибыль, обычно имеет доступ к капитальным ресурсам для инвестиционных вложений.

Предприятие, несшее убытки на протяжении значительного периода времени, или прибыльность которого резко упала, может иметь трудности в получении капитальных ресурсов, как из внутренних, так и из внешних источников.

2. Стратегия имиджа и позиционирования:

Краеугольным камнем деловой стратегии является такого рода ассоциация, как самый прочный грузовик, наиболее долговечный легковой автомобиль, самое миниатюрное потребительское электронное оборудование или наиболее эффективное моющее средство.

Чаще всего полезно взглянуть за пределы классификационных атрибутов продукции и обратить внимание на такие "неосязаемые" элементы, как качество, новаторство или охрана окружающей среды.

Еще одна задача — восприятие предприятия в качестве "личности" и ее отношении к другим участникам рынка.

Для того чтобы разработать позиционные альтернативы, полезно определить имидж основных конкурентов, а также то, как воспринимаются их торговые марки.

Слабость конкурентов в том, что касается атрибутов или восприятия, может оказаться шансом для того, чтобы провести дифференциацию и создать преимущество.

Сильные стороны конкурентов по важным параметрам могут представлять трудности, которые следует преодолевать.

Имидж конкурента и позиционная информация могут быть частично определены на основе изучения его продукции, рекламы, упаковки и действий, но зачастую исследования потребителей помогают обеспечить получение объективной картины.

Традиционный подход — начать с качественного исследования покупателей, чтобы выяснить, как они воспринимают торговую марку фирмы. Каковы их ассоциации? А что, если бы фирма была человеком? Какой это был бы человек? Какой у него был бы облик, какие книги, животные, деревья или деятельность ассоциируются с фирмой? Что является ее сущностью?

3. Цели и степень вовлеченности конкурентов:

Знание целей конкурента представляет собой основу для того, чтобы сделать прогноз, являются ли результаты его деятельности удовлетворительными или могут последовать стратегические изменения.

Финансовые цели конкурента могут послужить показателем его желания инвестировать в тот или иной бизнес, даже если перспективы получения прибыли являются сравнительно долгосрочными. В частности, каковы цели конкурента в том, что касается доли рынка, объема продаж и прибыльности.

Нефинансовые цели тоже могут быть хорошим индикатором. Желает ли конкурент стать лидером в технологии? Или он предпочитает создать сервисную организацию? Или расширить распределительную сеть? Такие цели являются хорошим показателем будущей возможной стратегии конкурента.

Цели холдинговой компании конкурента (если она существует) также имеют большое значение. Каков в настоящее время уровень результативности и финансовые задачи холдинговой компании.

Ключевое значение играет роль, которая отведена филиалу. Является ли компания важной с точки зрения долгосрочного планирования? Находится ли она в зоне роста или ожидается, что она будет служить источником денежных средств для обеспечения инвестирования в другие области? Работает ли филиал успешно совместно с другими отделениями? Имеет ли по каким-либо причинам холдинговая компания "эмоции" по отношению к филиалу?

4. Существующие и прошлые стратегии конкурентов:

Следует рассмотреть настоящие и прошлые стратегии конкурентов. В частности, должны быть отмечены стратегии, провалившиеся в прошлом, так как такого рода опыт может удержать конкурента от попыток предпринять подобные шаги снова.

Знание ассортимента новой продукции конкурента или новых маркетинговых действий может помочь предугадать будущее направление роста. Если была обнаружена стратегия дифференциации, определить, в какой мере она относится к диапазону продукции, качеству, сервису, типу распределительных каналов или к торговой марке.

Необходимо определить вид стратегии, на чем она основывается (на опыте, производственных мощностях и доступе к сырью). Какова структура затрат? Если просматривается стратегия концентрации, опишите размах ведения деятельности.

5. Организация и культура конкурента:

Знание истории и опыта высшего руководства конкурента может помочь предугадать будущие действия.

Привлекаются ли менеджеры по маркетингу, инжинирингу, с производства? Пришли ли они по большей части из другой отрасли или из другой компании?

Организационная культура, при поддержке инфраструктуры, системы и кадров, часто оказывает значительное влияние на стратегию.

Ориентированная на снижение затрат организация с жесткой структурой, которая для достижения своих целей использует жесткие методы управления, может иметь сложности, если она решит заняться новаторской деятельностью или принять агрессивную стратегию с ориентацией на рынок.

Менее жестко организованная фирма, которая делает упор на новаторстве и принятии рисков, в равной мере может испытывать сложности при выполнении формализованной программы по снижению затрат.

Такие организационные элементы, как культура, структура, система и кадры, ограничивают число стратегий, которые могут быть рассмотрены.

6. Структура затрат:

Знание структуры затрат конкурента, в особенности если конкурент полагается на низкозатратную стратегию, может послужить основой будущей стратегии ценообразования. Целью должно быть представление о прямых и косвенных затратах, которые определяют точки "безубыточности". Такую информацию легко получить, и она послужит показателем структуры затрат.

Количество сотрудников, с приблизительной разбивкой на непосредственно занятых в производстве (переменные затраты на рабочую силу) и на обслуживающий персонал (эти затраты могут быть составной частью постоянных затрат).

Относительная стоимость сырья и закупаемых материалов.

Инвестиции в текущие запасы, здания и оборудование (также постоянные затраты).

Уровень зарплаты и количество производственных участков.

7. Выходные барьеры:

Выходные барьеры могут иметь большое значение при существовании альтернативы "выхода" у предприятия. Они являются показателем степени вовлеченности предприятия.

В их числе можно назвать:

специальные машины и оборудование и другие активы, которые неэкономично переводить на выполнение других операций и которые поэтому имеют низкую цену списания;

постоянные затраты, такие, как трудовые соглашения, аренда и необходимость поддерживать существующее оборудование в исправном состоянии;

отношения с другими отделениями фирмы с точки зрения имиджа фирмы или совместно используемых средств, каналов распределения или сбыта;

правительственные и социальные барьеры, например, правительства могут определять, может ли железная дорога прекратить обслуживать пассажиров; фирмы могут чувствовать ответственность перед сотрудниками, и это ограничивает стратегические маневры;

гордость персонала или эмоциональная привязанность к бизнесу или к сотрудникам, что влияет на экономические решения.

8. Оценка сильных и слабых сторон конкурента:

Знание сильных и слабых сторон конкурента дает возможность фирме придерживаться различных стратегий на основе информированности. Это также является важным вкладом в процесс определения и выбора отдельных стратегических альтернатив.

Одним из подходов может быть попытка использовать слабость конкурента на том участке, где фирма уже имеет или приобретает преимущество. Желательно разработать стратегию, которая позволит противопоставить существующее преимущество слабости конкурента.

Оценка сильных и слабых сторон конкурента начинается с определения активов и квалификаций, имеющих значение в данной отрасли, с последующей оценкой конкурента на основе этих активов и квалификаций.

9. Система распределения:

В анализ распределительной системы должны быть включены три типа вопросов:

Каковы альтернативные распределительные каналы?

Какими являются тенденции? Какие из каналов приобретают все большее значение? Какие каналы появились или появятся в ближайшем будущем?

Кто имеет наибольшее влияние на каналы, и каким образом это влияние может сместиться?

Возможность выхода на эффективную и действенную распределительную систему зачастую является ключевым фактором. Распределительные альтернативы могут отличаться друг от друга по нескольким параметрам. Один из параметров — насколько прямым будет канал. Многие продают предприятиям розничной торговли, через дистрибьюторов или иных посредников, или пользуются какой-либо комбинацией типов каналов. Предприятия, непосредственно связанные с конечным потребителем, имеют самые большие возможности по управлению маркетингом, они же принимают на себя самый большой риск.

Иногда создание нового типа распределительного канала может привести к появлению долгосрочного конкурентного преимущества.

На рыночную прибыльность влияют как потребители, так и сами каналы. В отраслях, где нет сильных торговых марок, в таких, как производство мебели, розничные торговые организации обычно обладают большим влиянием и могут заставить изготовителей снизить цены. Влияние супермаркетов, в значительной степени благодаря значительному увеличению количества информации, имеющейся о торговых операциях, заставляет изготовителей менять маркетинг своей продукции.\

44 вопрос

Конкурентный анализ начинается с констатации наличия или отсутствия конкурен-

тов на данном рынке (сегменте, нише). Он позволяет оценить возможности появления но-

вых конкурентов, угрозы со стороны товаров-заменителей, конкурентные проявления дея-

тельности поставщиков и клиентов.

В процессе конкурентного анализа необходимо определить рыночный

потенциал предприятия и сравнить его с потенциалом конкурирующих предприятий/фирм. Потенциал предприятия определяется его возможностями и достижениями, ко-

торые обеспечили бы его конкурентное преимущество и позволили выполнить поставлен-

ные оперативные и стратегические задачи. Чтобы обеспечить свою конкурентоспособ-

ность, потенциал предприятия должен быть достаточным, чтобы в условиях конкурентной

борьбы удержать и расширить собственную долю рынка.

Потенциал рынка — понятие шире потенциала предприятия. Он определяется способностью/возможностью купить

и/или потребить соответствующие товары. Потенциал рынка обычно соответствует воз-

можному (запланированному) объему продажи/поставки товаров, как в натуральном, так и

в стоимостном выражении.

Рыночный потенциал предприятия — комплекс возможностей и достижений,

обеспечивающих конкурентное преимущество и выполнение поставленных целей

Потенциал предприятия/фирмы складывается из следующих элементов:

• доли, занимаемой фирмой на рынке;

• производственных и торгово-сбытовых мощностей;

Анализ конкурентной привлекательности

Дата добавления: 2015-07-20; просмотров: 126 | Нарушение авторских прав

| <== предыдущая страница | | | следующая страница ==> |

| И характеристика | | | Стратегические рекомендации. |