Читайте также:

|

Общая классификация ценных бумаг

В соответствии со ст. 143 Гражданского кодекса Республики Беларусь ценной бумагой является документ, удостоверяющий с соблюдением установленной формы и (или) обязательных реквизитов имущественные права, осуществление или передача которых возможны только при его предъявлении. С передачей ценной бумаги переходят все удостоверяемые ею права в совокупности.

В основу классификации ценных бумаг могут быть положены многочисленные критерии.

1. По цели приобретения ценных бумаг различают:

- инвестиционные, приобретаемые как средство инвестирования и доказывающие наличие пая, долевого участия в имуществе предприятия. Основным признаком отнесения ценной бумаги к инвестиционной считается характер выполняемых ею функций. Для того чтобы ценная бумага могла быть интересна инвестору как средство инвестирования, это должна быть объективно надежная бумага со стабильным курсом и доходом;

- спекулятивные, которые используются игроками на бирже для получения дохода от колебаний курса; следовательно, основным качеством этих бумаг является наличие постоянных перепадов курса (высокая волатильность);

- ценные бумаги, приобретаемые в обычном порядке, т.e. для решения текущих финансовых проблем (например, векселя);

- ценные бумаги, приобретаемые для получения нового социального статуса — предпринимательские ценные бумаги (при приобретении акции покупатель становится акционером и вовлекается в предпринимательскую деятельность).

2. В зависимости от выраженных на бумаге прав различаются:

- денежные бумаги (облигации, векселя, чеки);

- бумаги, закрепляющие вещные права, чаще всего право залога на товары (коносаменты, складские свидетельства);

- бумаги, закрепляющие право участия в какой либо компании (акции, сертификаты акций).

3. В зависимости от статуса эмитента ценные бумаги подразделяются на следующие виды:

- государственные ценные бумаги, которые выпускаются Национальным банком Республики Беларусь, правительством в лице Министерства финансов Республики Беларусь;

- муниципальные ценные бумаги, которые выпускаются местными органами власти в лице областных и городских исполкомов;

- корпоративные ценные бумаги, выпускаемые частным бизнесом, в основном, акционерными обществами;

- ценные бумаги фирм.

Ценных бумаг физических лиц в Республике Беларусь не существует, хотя в соответствии с Женевскими вексельными конвенциями любое физическое лицо может выпустить вексель.

4. По возможности свободного обращения ценные бумаги подразделяются на обращающиеся (рыночные) ценные бумаги, которые могут покупаться и продаваться без каких- либо ограничений; необращающиеся (нерыночные) ценные бумаги, которые имеют только первичный рынок, то есть бумаги продаются эмитентом, а инвесторы, купившие их, не имеют права перепродажи этих ценных бумаг третьим лицам. Необращающиеся ценные бумаги могут быть выкуплены только самим эмитентом согласно условиям выпуска. Среди необращающихся бумаг чаще всего встречаются именные и государственные ценные бумаги.

В свою очередь, среди рыночных ценных бумаг различают:

- ценные бумаги, допущенные к биржевой котировке (к обращению на бирже) и не допущенные. Допущенные к обращению на фондовой бирже - это бумаги, прошедшие процедуру эмиссии, предусмотренную Законом, и включенные фондовой биржей в список ценных бумаг, допускаемых в обращение на бирже в соответствии с ее внутренними документами. Не допущенные к биржевым котировкам ценные бумаги, также именуют «уличными», т. е. вращающимися на внебиржевом рынке;

- ценные бумаги, котирующиеся и не котирующиесяна бирже. В число не котирующихся на бирже ценных бумаг входят как не допущенные к обращению на бирже, так и ценные бумаги, обращающиеся по разным причинам лишь на внебиржевом рынке;

- активные ценные бумаги - это те, сделки с которыми происходят регулярно, с наибольшей частотой и объемом, а котировки публикуются в средствах массовой информации.

5. В зависимости от срока обращения выделяют ценные бумаги: срочные, срок действия которых устанавливается условиями выпуска или действующим законодательством (облигация, вексель, чек, ваучер), и бумаги без указания срока действия (акция, сертификат акций). В свою очередь, срочные финансовые инструменты могут быть кратко-, средне- и долгосрочными.

6. С точки зрения возможностей получения доходности различают:

- доходные ценные бумаги, среди которых выделяются высокодоходные, среднедоходные и низкодоходные. Наиболее высокодоходными бумагами являются спекулятивные и высокорисковые ценные бумаги. Ценные бумаги, обеспечивающие быстрый рост курса, принято также называть «агрессивными»;

- бездоходные ценные бумаги. Как известно, доходность - одно из основных свойств ценных бумаг, так как инвестору нет смысла вкладывать свои средства в бездоходные активы. Поэтому бездоходность ценных бумаг следует понимать в том смысле, что инвестор не получает прямого, денежного дохода. Однако он получает доход косвенным образом посредством определенных льгот или необходимых ему товаров, что входит в условия выпуска подобных ценных бумаг.

Кроме перечисленных видов и разновидностей ценных бумаг, существуют такие ценные бумаги, как:

· ценные бумаги «Альфа» — наиболее активно продаваемые (или покупаемые) через электронную систему биржевых котировок на фондовой бирже;

· ценные бумаги гибридные - имеющие характеристики различных финансовых инструментов, например облигации с признаками акций;

· ценные бумаги конвертируемые, предусматривающие возможность обмена на другие ценные бумаги, что является условием выпуска и зафиксировано в тексте бумаги, например, облигации можно обменять на обыкновенные акции;

· ценные бумаги свободные - полностью оплаченные, не обремененные залогом;

· ценные бумаги «с золотым обрезом» — характеризуются минимальным риском;

· ценные бумаги циклические - акции и облигации компаний, курсы которых подвержены колебаниям в силу цикличности производства в соответствующих отраслях;

· ценные бумаги «в игре» — на торговлю ими оказывают воздействие чёткие слухи о возможном поглощении компании-эмитента.

В прошлом ценные бумаги существовали исключительно в физически осязаемой, бумажной форме и печатались типографским способом на специальных бланках с достаточно высокой степенью защищенности от возможных подделок. В последнее время многие из них стали оформляться в виде записей в книгах учета, а также на счетах, ведущихся на различных носителях информации, и перешли в безналичную форму, физически не осязаемую, безбумажную форму.

Таким образом, можно сказать, что ценные бумаги являются основным объектом рынка ценных бумаг, по поводу которых складываются экономические отношения. Рассмотрим их в следующей последовательности.

Акции

В отношении акций большинство определений сводится к признанию их в качестве ценных бумаг, удовлетворяющих права владельцев на долю собственности корпорации (в случае ликвидации), на получение части прибыли в виде дивиденда и на участие в управлении делами общества.

Рассмотрим, как взаимодействуют эмитенты (потребители капитала) и инвесторы (собственники капитала) в процессах формирования и использования акционерного капитала. Экономические интересы эмитента, представляющего акционерное общество, сосредоточены на привлечении (аккумуляции) максимально возможных объёмов капитала от множества индивидуальных и институциональных инвесторов на практически бессрочной основе с минимизацией стоимости заимствований в целях финансового обеспечения разнообразной коммерческой деятельности. Целью производимых инвесторами вложений в финансовые активы эмитентов является получение доходов, превышающих складывающиеся среднерыночные уровни. В основу данных процессов должен быть положен критерий инвестиционной привлекательности, способствующий формированию инвестиционных портфелей из некой совокупности акций, приобретаемых в соответствии с принципами максимизации прибыльности и минимизации риска (либо их наилучшего сочетания).

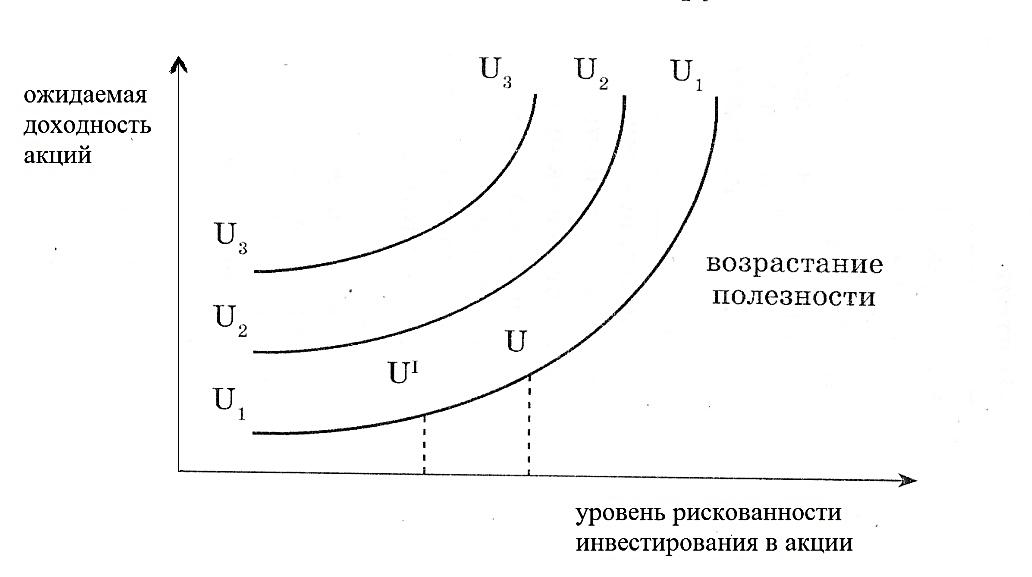

Рисунок 2 отражает функцию полезности кривых безразличия (indifference curve). С учётом отмеченных на вертикальной оси ожидаемых доходностей, на горизонтальной — значений риска, кривые безразличия представляют собой гипотетические портфели акций с различными комбинациями. Таким образом, на фондовом рынке функция полезности (utility function) отражает предпочтения владельца пакета акций при заданных им уровнях риска и представлениях об ожидаемых доходностях. Наклон кривой безразличия свидетельствует о компенсации большим значением одного параметра более высокого значения другого.

Рисунок 2 – Функция полезности рыночных портфелей акций

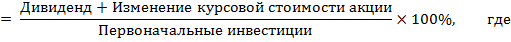

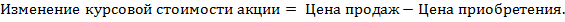

В условиях формирующихся рынков капитала инвестиционные ожидания портфельных инвесторов-акционеров могут быть сконцентрированы на двух составляющих доходности:

- являясь держателем (владельцем) акции, инвестор может рассчитывать на получение дивиденда, т. е. текущие выплаты по ценной бумаге, детерминируемые, как правило, размером чистой прибыли акционерного общества и выплачиваемые в соответствии с осуществляемой дивидендной политикой предприятия;

- в случае реализации акции на вторичном рынке ее держатель может получить вторую составляющую совокупного дохода - прирост капитала в качестве прироста курсовой стоимости, тождественной разнице между ценой реализации и ценой приобретения.

(1)

(1)

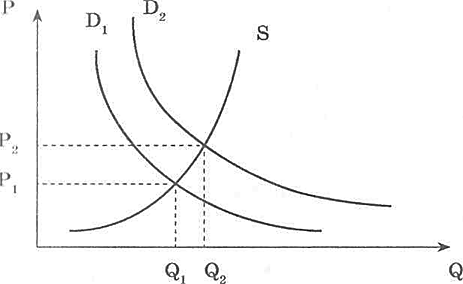

Цена акции на вторичном рынке зависит от складывающейся конъюнктуры фондового рынка, соотношения спроса и предложения, т. е. движения (притока и оттока) капитала на рынке ценных бумаг. При этом спрос детерминируется тем потенциальным объемом капитала, который может быть инвестирован в приобретение фондовых активов. Предложение формируют предлагаемые к продаже ценные бумаги, акции, эмитируемые акционерными обществами, объемы которых в стоимостном выражении фиксируются в показателях капитализации.

Успешность (эффективность) осуществления портфельных инвестиций может быть предопределена состоянием высокой конъюнктуры фондового рынка, характеризующейся превышением спроса над предложением, движением цен акций вверх в целях достижения равновесия и соответствующим приростом курсовой стоимости, интересующим портфельного инвестора (Рисунок 3).

Рисунок 3 – Состояние высокой конъюнктуры рынка

Таким образом, в акциях аккумулированы экономические интересы эмитентов-акционерных обществ и наделяемых фондовыми ценностями инвесторов, выражаемые в непосредственном взаимодействии между ними в сфере бессрочной мобилизации свободных сбережений, их трансформации в акционерный капитал и его использования в целях долговременного и динамичного хозяйственного развития. Однако в условиях формирующихся рынков капитала акции явно не занимают лидирующих позиций в числе самых привлекательных инвестиционных альтернатив, так как, будучи в состоянии удовлетворить потребности заемщиков в обеспечении их необходимым объемом инвестиционных ресурсов, акции не предоставляют гарантии кредиторам в осуществлении ими вложений на условиях инвестиционной привлекательности, т. е. получении дивидендов и росте курсовой стоимости при приемлемом уровне риска.

Дата добавления: 2015-09-02; просмотров: 72 | Нарушение авторских прав

| <== предыдущая страница | | | следующая страница ==> |

| Основные функции рынка ценных бумаг | | | Облигации |