Читайте также:

|

Эффективность использования оборотного капитала характеризуется несколькими показателями.

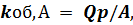

Коэффициент оборачиваемости kоб ,А характеризует число оборотов совершенных определенным видом активов, т.е. скорость оборота данного вида активов:

(1)

где Qp – объем продаж (выручка (нетто) от продажи товаров, работ, продукции, услуг), руб.;

А – общая стоимость активов за отчетный период или стоимость соответствующего вида активов: оборотных активов, запасов, дебиторской задолженности (Аоб, Азап, Адеб).

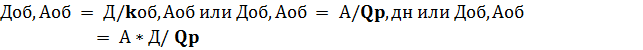

Продолжительность одного оборота в днях Доб,А характеризует время, в течение которого деньги вложенные в один из видов активов, возвращаются в денежную наличность в результате реализации продукции:

(2)

где Д – число дней в отчетном периоде (год – 360 дней);

Qp,дн – однодневный объем продаж за период.

Для анализа показателей оборачиваемости составляется аналитическая Таблица 5 «Расчет и динамика показателей оборачиваемости».

Проведем факторный анализ, т.е. оценим степень влияния объема реализации и стоимости того или иного вида актива на рассматриваемый коэффициент. Факторный анализ оборачиваемости позволит определить, за счет каких именно элементов оборотных активов предприятие может повысить эффективность их использование. Для примера проведем анализ влияния годового изменения выручки (нетто) и стоимости оборотных активов на продолжительность оборота оборотных активов методом цепных подстановок (все исходные данные приведены в Таблице 6).

1.Доб,Аоб= Д/Коб,Аоб = 62

Доб,Аоб=До-Дп=62–39=23 дня

Т.е. в отчетном периоде продолжительность оборота оборотных активов увеличилась. Это отрицательная тенденция, т.к. замедляет возврат денежных средств, что отрицательно влияет на рост прибыли.

3.Д1=Ао/Qп= 4575490/27456,87= 166,6(примерно 167)

ДА=Д1-Дп=38-39=-1 дней.

Т.е. общая продолжительность оборота оборотных средств под влиянием увеличения стоимости оборотных активов уменьшилась на 1 день. Что также положительно.

4.Д2=До=Аоб,о/Qо=2783648/45249,01=61,5(примерно 62)

ДQ=Д2-Д1=62-38=24 дней. Т.е. общая продолжительность оборота оборотных средств под влиянием уменьшения однодневного оборота по реализации увеличилась на 24 дней.

5.Проверка ДА+ДQ = -1+24 = 23 дней, Д

В результате анализа было выявлено, что продолжительность оборота оборотных средств предприятия за отчетный период уменьшилась на 128 дней.

Коэффициент оборачиваемости активов увеличился на 0,11, а коэффициент оборачиваемости оборотных активов уменьшился на 3,45. Увеличение оборачиваемости активов способствует уменьшению потребности в них. Продолжительность операционного цикла увеличилась на 3 дня, а продолжительность финансового цикла снизилась на 12 дней. Увеличение продолжительности операционного цикла является отрицательным моментом для предприятия. Финансовый цикл отражает время, в течение которого денежные средства отвлечены из оборота. С целью ускорения оборачиваемости оборотных активов необходимо сокращать длительность как операционного, так и финансового циклов. Отрицательное значение длительности финансового цикла является положительным моментом и означает наличие временно свободных денежных средств.

Увеличение продолжительности оборота дебиторской задолженности свидетельствует об увеличении продолжительности отсрочек платежей, что не всегда положительно для предприятия.

Дата добавления: 2015-09-05; просмотров: 93 | Нарушение авторских прав

| <== предыдущая страница | | | следующая страница ==> |

| Оценка чистых активов предприятия | | | Анализ показателей финансовой устойчивости для оценки структур капитала предприятия |