|

Читайте также: |

По доходам работника структурных подразделений уплата налога производится в соответствующие бюджеты по месту нахождения структурных подразделений.

3. Методы оценки эффективности инвестиционных проектов. Оценка эффективности инвестиционных проектов состоит из нескольких этапов.

На первом этапе проводится сравнение рентабельности инвестиционного проекта со средним процентом банковского кредита. Цель такого сравнения — поиск альтернативных, более выгодных направлений вложения капитала. Если расчетная рентабельность инвестиционного проекта ниже среднего процента банковского кредита, то проект должен быть отклонен, поскольку выгоднее просто положить деньги в банк под процент.

На втором этапе проводится сравнение рентабельности инвестиционного проекта со средним темпом инфляции в стране. Цель такого сравнения — минимизация потерь денежных средств от инфляции. Если темпы инфляции выше рентабельности проекта, то капитал фирмы с течением времени обесценится и не будет воспроизведен.

На третьем этапе проекты сравниваются по объему требуемых инвестиций. Цель такого сравнения — минимизация потребности в кредитах, выбор менее капиталоемкого варианта проекта.

На четвертом этапе проводится оценка проектов по выбранным критериям эффективности с целью выбора варианта, удовлетворяющего по критерию эффективности.

На пятом этапе оценивается стабильность ежегодных (квартальных) поступлений от реализации проекта. Критерий оценки на этом этапе неоднозначен. Инвестора может интересовать как равномерно распределенный по годам процесс отдачи по проекту, так и ускоренный (замедленный) процесс получения доходов от инвестиций к началу или к концу периода отдачи.

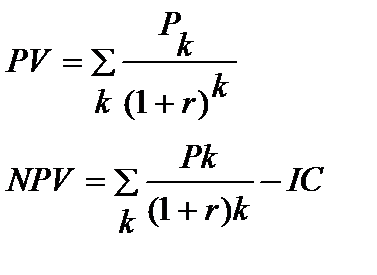

1. Метод теперешней стоимости.

Этот метод основан на сопоставлении величины исходной инвестиции (IC)с общей суммой дисконтированных чистых денежных поступлений, генерируемых ею в течение прогнозируемого срока. Поскольку приток денежных средств распределен во времени, он дисконтируется с помощью коэффициента r, устанавливаемого аналитиком(инвестором) самостоятельно исходя из ежегодного процента возврата, который он хочет или может иметь на инвестируемый им капитал.

PV- общая накопленная величина дисконтированных доходов

NPV- чистый приведенный эффект; r-дисконтированный коэффициент;IC-исходная величина инвестиции; P1,Р2,…Рn- годовые доходы

Очевидно, что если: NPV>0,то проект следует принять; NPV<0,то проект следует отвергнуть; NPV=0,то проект ни прибыльный, ни убыточный.

Метод внутренней ставки дохода.

Под нормой рентабельности инвестиций (IRR) понимают значение коэффициента дисконтирования, при котором NPV проекта равен нулю:

IRR= r, при котором NPV=f(r)=0.

Смысл расчета этого коэффициента при анализе эффективности планируемых инвестиций заключается в следующем:

IRR показывает максимально допустимый относительный уровень расходов, которые могут быть ассоциированы с данным проектом. Например, если проект полностью финансируется за счет ссуды коммерческого банка, то значение IRR показывает верхнюю границу допустимого уровня банковской процентной ставки, превышение которого делает проект убыточным.

Экономический смысл этого показателя заключается в следующем: предприятие может принимать любые решения инвестиционного характера, уровень рентабельности которых не ниже текущего значения показателя СС(или цены источника средств для данного проекта, если он имеет целевой источник).Именно с ним сравнивается показатель IRR, рассчитанный для конкретного проекта, при этом связь между ними такова.

Если:IRR>CC,то проект следует принять IRR<CC,то проект следует отвергнуть; IRR=CC,то проект ни прибыльный, ни убыточный.

Далее применяют формулу

где r1- значение коэффициента дисконтирования, при котором f(r1)>0 (f(r1)<0); r2- значение коэффициента дисконтирования, при котором f(r2)<0 (f(r2)>0).

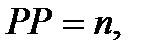

2 Метод периода окупаемости

Этот метод- один из самых простых и широко распространен в мировой учетно- аналитической практике, не предполагает временной упорядоченности денежных поступлений. Алгоритм расчета срока окупаемости (РР) зависит от равномерности распределения прогнозируемых доходов от инвестиций. Если доход распределен по годам равномерно, то срок окупаемости рассчитывается делением единовременных затрат на величину годового дохода, обусловленного ими. При получении дробного числа оно округляется в сторону увеличения до ближайшего целого. Если прибыль распределена неравномерно, то срок окупаемости рассчитывается прямым подсчетом числа лет, в течение которых инвестиция будет погашена кумулятивным доходом. Общая формула расчета показателя РР имеет вид:

при котором

при котором

> IC,

> IC,

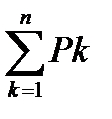

4 Метод расчета коэффициента эффективности инвестиций

Этот метод имеет две характерные черты: во- первых, он не предполагает дисконтирования показателей дохода; во-вторых, доход характеризуется показателем чистой прибыли PN (балансовая прибыль за минусом отчислений в бюджет).Алгоритм расчета исключительно прост, что и коэффициент эффективности инвестиций (ARR) рассчитывается делением среднегодовой прибыли PN на среднюю величину инвестиции(коэффициент берется в процентах). Средняя величина инвестиции находится делением исходной суммы капитальных вложений на два, если предполагается, что по истечении срока реализации анализируемого проекта все капитальные затраты будут списаны; если допускается наличие остаточной или ликвидационной стоимости (RV), то ее оценка должна быть исключена.

Данный показатель сравнивается с коэффициентом рентабельности авансированного капитала, рассчитываемого делением общей чистой прибыли предприятия на общую сумму средств, авансированных в его деятельность(итог среднего баланса- нетто).

Метод, основанный на коэффициенте эффективности инвестиций, также имеет ряд существенных недостатков, обусловленных в основном тем, что он не учитывает временной составляющей денежных потоков. В частности, метод не делает различия между проектами с одинаковой суммой среднегодовой прибыли, но варьирующей суммой прибыли по годам, а также между проектами, имеющими одинаковую среднегодовую прибыль, но генерируемую в течение различного количества лет т.п.

4. Управление кредитным портфелем – деятельность банка, направленная на оптимизацию портфеля выданных займов. Управлениекредитным портфелем служит для увеличения прибыли по активным операциям и для снижения риска.

Управление портфелем основывается на кредитной политике банка и осуществляется в несколько этапов.

Во-первых, выданные кредиты классифицируются. Определяется уровень риска, связанный с каждым видом ссуд. Оценивается соотношение между риском и доходностью.

Во-вторых, выяснятся существующая структура портфеля и процентное соотношение входящих в него видов кредитов и категорийзаемщиков.

В-третьих, оценивается качество портфеля в целом. При этом результат сравнивается с существующей рыночной доходностью, преобладающими процентными ставками. Также учитываются условия конкуренции с другими банками. Кроме того, в расчет берется стоимость привлечения ресурсов.

В-четвертых, определяются необходимые резервы на случай возможных потерь.

В-пятых, принимаются решения об улучшении качества портфеля.

Существует несколько путей внесения изменений в кредитный портфель. Среди возможных подходов к решению этой задачи чаще всего используются:

- создание новых банковских продуктов и выведение их на рынок;

- предложение новых условий кредитования для уже действующих продуктов;

- операции на вторичном рынке – покупка или продажа кредитных портфелей через переуступку прав требования (цессию).

Управление кредитным портфелем базируется на работе с существующими заемщиками и оптимизации за счет привлечения новых клиентов.

Качество портфеля в целом не всегда соответствует простому сложению результатов по отдельным выданным кредитам. Общий итог может быть подвержен влиянию таких факторов, как чрезмерная концентрация займов в одном секторе экономики, валютный риск и др. Поэтому управление кредитным портфелем проводится в двух направлениях:

– работа с отдельными заемщиками (например, определение их кредитоспособности и контроль за стоимостью предоставленных залогов);

– оптимизация портфеля как единого целого: установление и изменение лимитов, диверсификация, резервирование средств.

Результат управления кредитным портфелем банка может быть оценен при помощи различных математических моделей, показывающих, насколько принимаемый банком риск покрывается полученной доходностью.

билет №25.1.Основные показатели оценки фин устойчивости предприятия. Фин устойчивость — это стабильность фин положения предприятия, обеспечиваемая достаточной долей собственного капитала в составе источников финансирования. Достаточная доля собственного капитала означает, что заемные источники финансирования используются предприятием лишь в тех пределах, в которых оно может обеспечить их полный и своевременный возврат. С этой точки зрения краткосрочные обязательства по сумме не должны превышать стоимости ликвидных активов. В данном случае ликвидные активы — не все оборотные активы, которые можно быстро превратить в деньги без ощутимых потерь стоимости по сравнению с балансовой, а только их часть. В составе ликвидных активов — запасы и незавершенное производство. Их превращение в деньги возможно, но его нарушит бесперебойную деятельность предприятия. Речь идет лишь о тех ликвидных активах, превращение которых в деньги является естественной стадией их движения. Кроме самих денежных средств и фин вложений сюда относятся дебиторская задолженность и запасы готовой продукции, предназначенной к продаже.

Рассмотрим традиционные коэффициенты, а также способы их использования для оценки фин устойчивости предприятия.

1. Коэффициент автономии (Ка). Он рассчитывается следующим образом:

где Ск — собственный капитал; А — стоимость всех активов.

Коэффициент показывает фактическую или плановую долю собственного капитала в составе всех источников финансирования.

2. Коэффициент финансирования (Кф). Формула для его расчета:

где Зк — сумма привлеченных предприятием заемных источников финансирования.

Коэффициент показывает соотношение заемных и собственных источников финансирования без разделения заемных источников на долгосрочные и краткосрочные.

Для получения объективной оценки устойчивости фин состояния необходимо пользоваться системой фин показателей, поскольку это сложная эконом категория. Эта система состоит из четырех групп показателей: ликвидность (платежеспособность), кредитоспособность, оборачиваемость активов, рентабельность.

1. Показатели оценки платежеспособности характеризуют возможность предприятия своевременно рассчитываться по своим текущим обязательствам за счет оборотных активов различного уровня ликвидности. Расчет этих показателей производится путем сопоставления ликвидных активов и обязательств. Их можно рассчитывать на определенный момент времени или за определенный период. В первом случае берутся остатки этих величин на определенную дату, во втором – средние остатки за период.

1.1 Коэффициент покрытия (текущей ликвидности) рассчитывается как отношение всех текущих активов к краткосрочным обязательствам. Коэффициент текущей ликвидности показывает, во сколько раз текущие активы превышают текущие обязательства. Под ликвидными активами подразумеваются средства, которые можно или непосредственно использовать для платежей, или быстро реализовать с целью использования для проведения последующих платежей. Они образуются из денежных средств, товаров отгруженных, дебиторской задолженности, запасов товарно-материальных ценностей.

1.2 Коэффициент срочной ликвидности показывает, в какой степени все краткосрочные финансовые обязательства могут быть удовлетворены за счет высоколиквидных (наиболее) активов (включая готовые средства платежа).

1.3 Коэффициент абсолютной ликвидности показывает, в какой степени все текущие обязательства предприятия обеспечены имеющимися у него готовыми средствами платежа на определенную дату.

Принято считать, что нормальный уровень коэффициента абсолютной ликвидности должен быть 0,2-0,25; срочной ликвидности 0,7-0,8; текущей ликвидности 1,5-3.

Показатели кредитоспособности (структуры капитала) позволяют выявить уровень финансового риска, связанного со структурой источников формирования капитала предприятия, а соответственно и степень его фин стабильности в процессе предстоящего развития. Для проведения такой оценки в процессе фин анализа используются следующие показатели:

Коэффициент автономии показывает, в какой степени объем используемых предприятием активов сформирован за счет собственного капитала и насколько оно независимо от внешних источников финансирования.

2.2. Коэффициент финансирования характеризует объем привлеченных заемных средств на единицу собственного капитала, т.е. степень зависимости предприятия от внешних источников финансирования.

2.3. Коэффициент задолженности показывает долю заемного капитала в общей используемой его сумме.

2.4. Коэффициент долгосрочной финансовой независимости (устойчивости) показывает, в какой степени общий объем используемых активов сформирован за счет собственного и долгосрочного заемного капитала предприятия, т.е. характеризует степень его независимости от краткосрочных заемных источников финансирования.

2.5. Коэффициент текущей задолженности характеризует долю краткосрочного заемного капитала в общей используемой его сумме.

Показатели оценки оборачиваемости активов предприятия. Важной характеристикой фин состояния предприятия являются данные об оборачиваемости оборотных средств. Они показывают, насколько быстро сформированные активы оборачиваются в процессе хоз деятельности предприятия. Оборачиваемость оборотных средств характеризуется коэффициентом оборачиваемости (количество оборотов, Коб) и продолжительностью одного оборота (Поб).

По рассмотренным формулам могут быть рассчитаны коэффициенты оборачиваемости и период оборота по отдельным элементам оборотных активов.

4. Показатели оценки рентабельности (прибыльности) характеризуют способность предприятия генерировать необходимую прибыль в процессе своей хоз деятельности.

4.1. Коэффициент экономической рентабельности характеризует уровень чистой прибыли, генерируемой всеми активами предприятия, находящимися в его использовании по балансу.

4.2. Рентабельность продаж характеризует прибыльность производственно-коммерческой деятельности предприятия.

4.3. Рентабельность производства характеризует уровень прибыли, полученной на единицу затрат, связанных с осуществлением производственно-коммерческой деятельности предприятия.

Финансовое состояние корпорации характеризуется размещением и использованием средств, т.е. активов и источниками их формирования. Эти сведения представлены в бухгалтерском балансе корпорации.

Основными факторами, определяющими фин состояние, являются: выполнение фин плана и пополнение по мере возникновения потребности собственного оборотного капитала за счет дохода; скорость оборачиваемости оборотных средств, т.е. активов.

Основными показателями при этом являются платежеспособность, фин устойчивость и ликвидность баланса корпорации.

Платежеспособность оценивают для определения способности предприятия погасить долгосрочную задолженность при наступлении срока.

Фин устойчивость предприятия оценивается по следующим критериям: Степени покрытия запасов и затрат источниками средств; Степени покрытия средств и иных внеоборотных активов источниками средств.

Ликвидность выражается в степени покрытия обязательств предприятия (корпораций) его активами, срок превращения которых в деньги соответствует сроку погашения обязательств. Ликвидность достигается установлением равенства между обязательствами предприятия, и его активами. Ликвидность активов – это величина, обратная времени, которое необходимо для превращения активов в деньги. Иными словами, чем меньше времени понадобится для превращения в деньги активов, тем оно ликвиднее.

Показатель ликвидности характеризует способность предприятия выполнять краткосрочные (текущие) обязательства за счет его текущих активов. В общем случае предприятие считается ликвидным, если его текущие активы превышают текущие обязательства. Показатель ликвидности равен соотношению ликвидных текущих активов (денежные средства и дебиторская задолженность) к текущим обязательствам.

2.Ставки НДС и особенности их применения.(12% введенный с 1992 г. Он занимает 20% общих поступлений государственного бюджета. Плательщик налога возмещает понесенные в результате его). НДС представляет собой отчисления в бюджет части прироста стоимости, добавленной в процессе производства и обращения товаров, работ или услуг, а также отчисления при импорте товаров на территорию Республики Казахстан. Налог на добавленную стоимость, подлежащий уплате в бюджет определяется как разница между суммами налога на добавленную стоимость, начисленными за реализованные товары, работы или услуги, и суммами налога, подлежащими уплате за приобретенные товары, выполненные работы или оказанные услуги.

Объектом обложения налогом на добавленную стоимость является облагаемый оборот и облагаемый импорт. Облагаемым оборотом является оборот по реализации товаров, выполненных работ или оказанных услуг, осуществляемых в пределах Республики Казахстан, за исключением освобожденных от налога на добавленную стоимость. Оборот по реализации товаров, работ и услуг определяется исходя из стоимости отгруженных товаров, выполненных работ или оказанных услуг. Облагаемым импортом являются импортируемые товары, за исключением освобожденных от налога.

Плательщиками налога являются юридические и физические лица, занимающиеся предпринимательской деятельностью, которые встали или обязаны встать на учет по налогу на добавленную стоимость. Каждый налогоплательщик обязан:

а) представить декларацию по налогу на добавленную стоимость за каждый отчетный период;

б) уплатить налог в бюджет за каждый отчетный период до или в день установленного срока по представлении декларации.

Декларация по налогу на добавленную стоимость представляется за каждый отчетный период не позднее 15 числа месяца, следующего за отчетным периодом по форме, приведенной в приложении N 1 к настоящей Инструкции. Отчетным периодом по фактическим расчетам с бюджетом по налогу на добавленную стоимость является календарный месяц. Если среднемесячные платежи за квартал по налогу на добавленную стоимость составляют менее 500 месячных расчетных показателей, то отчетным периодом является квартал.

По налогу на добавленную стоимость установлены льготы, которые периодические менялись за период его действия. На начало 2000 года действовали льготы в виде освобождения от уплаты налога некоторых видов оборотов, применения пониженной ставки и нулевой ставки.

Освобождение распространяется на предоставленные обороты по реализации ряда услуг и товаров, как-то: приватизации государственной собственности; передачи (на безвозмездной основе) основных средств среди государственных учреждении и предприятий; взносы в уставный капитал; услуг Национального банка Республики Казахстан; услуг государственных органов, связанных с взиманием государственной пошлины; почтовых и акцизных марок; услуг адвокатов; ритуальных похоронных услуг. Ряд оборотов, освобождаемых от налога, обусловлен соблюдением требований соответствия операций определенному их характеру; это обороты связанные с землей и зданиями жилищного назначения, финансовые услуги, финансовый лизинг, услуги некоммерческих организаций (медицинские, ветеринарные, образовательные, библиотечные, учреждений культуры, науки, социальные, некоторые другие, аналогичные), обороты организаций инвалидов, геологоразведочные и геологопоисковые работы, продажа предприятий или их частей, некоторые виды импорта (национальной и иностранной валюты, лекарственных средств, гуманитарной помощи и подобных).

Схему механизма действия НДС при ставке 16% при последовательном продвижении продукта переработки на трех предприятиях можно проследить на следующем числовом примере (в условных денежных единицах).

По нулевой ставке облагается (при определенных условиях) экспорт товаров, работы и услуги, связанные с международными перевозками; реализация Национальному банку аффинированных драгоценных металлов (золота и платины).

НДС уплачивается также по разнице в ставках при импорте (в случаях различий в ставках согласно счета-фактуры и ставкой для облагаемого импорта).

Ставка НДС 15% от размера облагаемого оборота.

По нулевой ставке оборота:

Экспорт товаров, за исключением лома цветных и черных металлов;

Реализация товаров или услуг, предназначенных для официального пользования иностранных, дипломатических и приравненных к ним представительств;

Реализация на первичных торгах аффинированных драгоценных металлов- золота и платины;

Международные перевозки и услуги, осуществляемые в связи с международными перевозками, освобождаются по перечню.

Обороты по реализации финансовых услуг освобождаются от НДС:

Банковские операции, осуществляемые на основании лицензии НБ респондентских счетов, переводные операции, заемные, доверительные, клиринговые, факторинговые и др.

Операции с ЦБ, с платежными карточками и др.

3.Объекты и субъекты инвестиционной деятельности. Инвестиционная деятельность представляет собой процесс движения и изменения формы хранения денежных средств (инвестиционного капитала). В результате инвестиционной деятельности капитал изменяет свою форму, например из денежных средств – в ценные бумаги, и увеличивает свою стоимость за счёт роста стоимости активов или начисления процентов, дивидендов и прочих доходов

Субъектами инвестиционной деятельности выступают инвестор, заказчики, исполнители работ, пользователи объектов инвестиционной деятельности и др. Субъектами могут быть юридические и физические лица, иностранные и отечественные, индивидуальные, коллективные и институциональные инвесторы, инвестиционные институты, профессиональные участники рынка ценных бумаг, другие государства, а также международные организации. Инвесторы могут быть государственными и частными, индивидуальными и коллективными. Существуют также следующие типы инвесторов: консервативный, агрессивный и умеренный.

Инвестор-консерватор - лицо, которое ограничивает инвестиционные риски определенной величиной, осуществляет вложения обычно на длительный срок, ориентируется на стабильный, непрерывный поток доходов от инвестиций. Для агрессивного типа характерно ограничение сроков инвестирования, максимизация доходности вложений, более высокие инвестиционные риски. Умеренный инвестор, как и агрессивный инвестор, также ориентируется на доход, но избегает высокорисковых, спекулятивных источников его получения и жестких временных рамок вложений. Выделяют также институциональных инвесторов. Это финансовые посредники, основной функцией которых является инвестирование средств в финансовые активы и финансовые инструменты.

Объекты инвестиционной деятельности – это те ценности, в которые направляется инвестиционный капитал с целью его сбережения и роста. К объектам инвестиционной деятельности относятся материальные ценности (движимое и недвижимое имущество), финансовые активы и нематериальные ценности (авторские права, лицензии). Все объекты инвестиционной деятельности можно подразделить на две категории:

- объекты реальных (прямых) инвестиций; представляют собой вложения инвестиционного капитала с целью создания реальных активов, которые связаны с производством материальных или нематериальных благ, то есть с производственной деятельностью. Реальные инвестиции ориентированы на долгосрочное вложение средств. Они подразделяются на такие группы: 1) Материальные активы (здания, сооружения, основные средства, земля и прочие);2) Вложение в капитальный ремонт и модернизацию оборудования или другого имущества, которое задействовано в производственном процессе;3) Нематериальные активы (лицензии, патенты, авторские права).

- объекты портфельных (финансовых) инвестиций. одразумевают вложение инвестиционного капитала в финансовые инструменты, в том числе в инструменты фондового рынка, кредитного и валютного рынков. Портфельные инвестиции являются вложением в долевые и долговые ценные бумаги, и банковские депозиты. В отличие от реальных инвестиций, портфельные инвестиции могут быть как долгосрочными, так и носить спекулятивный характер. Объектами портфельного инвестирования являются:- инструменты кредитного рынка; - инструменты фондового рынка; - инструменты валютного рынка; - производные товарные инструменты.

4. Управление денежными потоками предприятия. Управление денежными потоками предприятия является важной составной частью общей системы управления его финансовой деятельностью. Оно позволяет решать разнообразные задачи финансового менеджмента и подчинено его главной цели.

Процесс управления денежными потоками предприятия базируется на определенных принципах, основными из которых являются:

1. Принцип информативной достоверности. Как и каждая управляющая система, управление денежными потоками предприятия должно быть обеспечено необходимой информационной базой. Создание такой информационной базы представляет определенные трудности, так как прямая финансовая отчетность, базирующаяся на единых методических принципах бухгалтерского учета, отсутствует. Определенные международные стандарты формирования такой отчетности начали разрабатываться только с 1971 года и по мнению многих специалистов еще далеки от завершения (хотя общие параметры таких стандартов уже утверждены, они допускают вариативность методов определения отдельных показателей принятой системы отчетности). Отличия методов ведения бухгалтерского учета в нашей стране от принятых в международной практике еще больше усложняют задачу формирования достоверной информационной базы управления денежными потоками предприятия. В этих условиях обеспечение принципа информативной достоверности связано с осуществлением сложных вычислений, которые требуют унификации методических подходов.

2. Принцип обеспечения сбалансированности. Управление денежными потоками предприятия имеет дело со многими их видами и разновидностями, рассмотренными в процессе их классификации. Их подчиненность единым целям и задачам управления требует обеспечения сбалансированности денежных потоков предприятия по видам, объемам, временным интервалам и другим существенным характеристикам. Реализация этого принципа связана с оптимизацией денежных потоков предприятия в процессе управления ими.

3. Принцип обеспечения эффективности. Денежные потоки предприятия характеризуются существенной неравномерностью поступления и расходования денежных средств в разрезе отдельных временных интервалов, что приводит к формированию значительных объемов временно свободных денежных активов предприятия. По существу эти временно свободные остатки денежных средств носят характер непроизводительных активов (до момента их использования в хозяйственном процессе), которые теряют свою стоимость во времени, от инфляции и по другим причинам. Реализация принципа эффективности в процессе управления денежными потоками заключается в обеспечении эффективного их использования путем осуществления финансовых инвестиций предприятия.

4. Принцип обеспечения ликвидности. Высокая неравномерность отдельных видов денежных потоков порождает временный дефицит денежных средств предприятия, который отрицательно сказывается на уровне его платежеспособности. Поэтому в процессе управления денежными потоками необходимо обеспечивать достаточный уровень их ликвидности на протяжении всего рассматриваемого периода. Реализация этого принципа обеспечивается путем соответствующей синхронизации положительного и отрицательного денежных потоков в разрезе каждого временного интервала рассматриваемого периода.

С учетом рассмотренных принципов организуется конкретный процесс управления денежными потоками предприятия.

Основной целью управления денежными потоками является обеспечение финансового равновесия предприятия в процессе его развития путем балансирования объемов поступления и расходования денежных средств и их синхронизации во времени.

Чтобы оценить величину потока денежных средств, изучить их динамику используются следующие показатели:

- доля денежных средств в составе текущих активов. При этом важно, чтобы эта доля не сокращалась по мере роста текущих обязательств;

- длительность периода оборота денежных средств (До.дс), которая показывает срок с момента поступления денег на расчетный счет до момента их выбытия, и определяется отношением произведения средней суммы денежных средств в отчетном периоде (ДСср) и длительности периода (Дп) на выручку от реализации продукции(без косвенных налогов) (Вр) по формуле:

Дата добавления: 2015-08-20; просмотров: 64 | Нарушение авторских прав

| <== предыдущая страница | | | следующая страница ==> |

| Статья 37. Лицензирование страховой (перестраховочной) организации и страхового брокера 6 страница | | | Статья 37. Лицензирование страховой (перестраховочной) организации и страхового брокера 8 страница |