|

Читайте также: |

EVA – лучше

Березинец И.В., Волков Д.Л. (2006), Управление ценностью: анализ, основанный на бухгалтерских показателях моделей оценки

Данная работа является продолжением исследования, начатого в 2005 г. [ Бухвалов А. В., Волков Д. Л. (2005)]. Авторы используют модельостаточной прибыли: фундаментальная стоимость собственного капитала компании зависит от 1. Величины инвестированного капитала 2. Фактической доходности на капитал 3. Требуемой доходности на капитал 4. Устойчивости спреда результатов (превышение доходности акций над рыночной доходностью).

Таким образом, авторы проверяют гипотезу о том, что величины балансовой стоимости и остаточной чистой прибыли могут объяснять рыночную стоимость акции.

Выборка

Авторы строят анализ на основе российских компаний, торгуемых на бирже РТС (31 компания), период рассмотрения – 2001-2005 гг.

Модель

Авторы говорят, что фундаментальная ценность собственного капитала определяется не только балансовой стоимостью, но и дисконтированными потоками остаточных чистых прибылей. Таким образом, авторы используют модель остаточной прибыли (остаточная прибыль = бухгалтерская прибыль – затраты на капитал).

Модель остаточных прибылей так же рассматривалась на развитых рынках капитала (разработана Asbaugh, Olssin, 2002). Авторы проверяют модель на российском рынке, внеся некоторые модификации. В качестве объясняемой величины рассматривается рыночная капитализация (Р), а не цена одной акции (таким образом, авторы избавляются от гетероскедастичности). В своей работе авторы уделяют большое внимание периоду воздействия, т.е. лаговым переменным. Таким образом, авторы рассматривают по 2 спецификации каждой модели.

Сначала проверяется однофакторная модель – зависимость капитализации компании от балансовой стоимости собственного капитала.

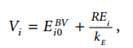

После рассматривается двухфакторная модель. Авторы говорят, что стоимость компании зависит от фундаментальной ценности собственного капитала (V), при том

Таким образом, двухфакторная модель выглядит следующим образом:

Дополнительно рассматривается трехфакторная модель, с включением лаговой рыночной цены акции.

Выводы

Авторы доказали, что предположение о зависимости рыночной цены акции от балансовой стоимости собственного капитала на одну акцию статистически обоснованно. Все гипотезы о равенстве коэффициентов перед остаточной прибылью нулю отклоняются, таким образом, все включенные в модель факторы значимы. Рыночная стоимость зависит от фундаментальной ценности, полученной методом остаточной чистой прибыли.

В ходе анализа была обнаружено, что модели без учета временного влияния (без лаговых переменных) лучше. При том двухфакторная модель обладает большей объясняющей силой, чем однофакторная и меньшей, чем трехфакторная модель. Это значит, что включение в модель небухгалтерских показателей улучшает ее объясняющую способность.

Irala L.R. (2007) Corporate Performance Measures in India: An Empirical Analysis

Главный тезис статьи: традиционные методы не подходят для измерения качества функционирования бизнеса. Автор проверяет гипотезу о том, что EVA обладает большей предсказательной силой в сравнении с традиционными измерителями качества функционирования компании, такими как EPS, ROCE, RONW (Return on Net Worth), производительность капитала и труда (Capital Productivity (Kp) and Labor Productivity (Lp)).

Авторы показывают, что все 5 показателей не могут отражать качества функционирования компании. Погоня за ростом прибыли может побудить менеджера принять неверное, с точки зрения, долгосрочной стратегии решения, однако, выигрышное в краткосрочном плане. Ориентировка на EPS может мотивировать к инвестированию до тех пор, пока проекты генерируют положительную доходность, не взирая на то, что она может быть ниже барьерной ставки доходности. Контроль за ROCE, напротив, может мотивировать менеджеров отказаться от даже выгодных инвестиционных проектов, по которым ROCE ниже среднего по компании в краткосрочном периоде.

Если же компания внедряет систему контроля над экономической прибылью, то она не сталкивается с перечисленными выше проблемами. Менеджеры будут вынуждены осуществит одно из следующих действий: повысить доходность существующего капитала, уменьшить затраты на капитал или использовать капитал более продуктивно.

Выборка

Итоговая выборка содержит 1000 компаний за 6 лет: 2001-2006 гг. Изначальн6о были собраны данные по 1500 компаниям за1994-2006 гг. Однако из рассмотрения были исключены компании, по которым невозможно посчитать систематический риск (бету), а так же компании, по которым невозможно рассчитать EVA хотя бы по двум годам. Выборка, таким образом, составила 1123 компаний, из которых случайным образом было отобрано 1000 компаний.

Модель

Авторы строят 6 моделей: зависимость рыночной стоимости компаний в отдельности от каждого из традиционного измерителя качества функционирования компании (5) и EVA:

Market Value = a + b (EPS)

Market Value = a + b (ROCE)

Market Value = a + b (RONW)

Market Value = a + b (Kp)

Market Value = a + b (Lp)

Market Value = a + b (EVA)

Вывод

Авторы обнаружили взаимосвязь между EVA и рыночной стоимостью компании: компания, экономическая прибыль которой растет, так же будет расти в цене. EVA лучше может предсказать стоимость компании, нежели традиционные бухгалтерские показатели. Объясняющая способность 5-ти моделей по бахгалтерским показателям практически нулевая, в то время как Rsq по модели с объясняемой переменной EVA составляет 0.44.

Souza J.G.C., Jancso P. (2003) Does It Pay to Implement a Full-Scale EVA Management System: Evidence from Brazilian Companies

Цель исследования – анализ компаний, внедривших систему EVA, согласно Stern Stewart & Co. Авторы сопоставляют портфель акций таких компаний с доходностью рынка по индексу Ibovespa. Авторы утверждают, что EVA – не просто формула. Это лучший способ решения конфликта интересов между менеджерами и собственниками – внедрение системы экономической прибыли EVA, для того, чтобы устремить интересы менеджеров и собственников в одну и ту же сторону. Внедрив такую систему компания получает менеджеров, заинтересованных в правильных решениях, что увеличивает стоимость компании (т.е. благосостояние собственников).

Дата добавления: 2015-08-17; просмотров: 45 | Нарушение авторских прав

| <== предыдущая страница | | | следующая страница ==> |

| Правописание зависящее от смысла слова | | | Выборка |