Читайте также:

|

В Республике Беларусь анализ ФСП осуществляется в соответствии с «Инструкцией по анализу и контролю за финансовым состоянием и платежеспособностью субъектов предпринимательской деятельности».

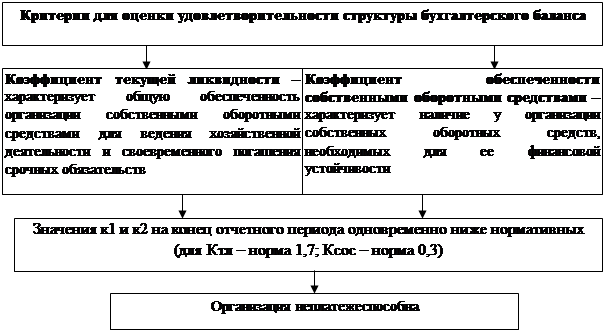

Экспресс – анализ финансового состояния предприятия проводится с целью фактического определения его платежеспособности и финансовой устойчивости и оценки удовлетворительности структуры бухгалтерского баланса организации (рис. 14.1).

Критерии для оценки удовлетворительности структуры бухгалтерского баланса

Кроме того, рассчитываются следующие коэффициенты:

3. Коэффициент обеспеченности финансовых обязательств активами – характеризует общую способность организации рассчитаться по своим финансовым обязательствам путем реализации имущества (активов).

Нормативное значение для всех отраслей – не более 0,85.

4. Коэффициент обеспеченности просроченных финансовых обязательств активами – характеризует способность организации рассчитаться по своим просроченным финансовым обязательствам путем реализации активов:

Нормативное значение данного показателя – не более 0,5.

В целом, согласно «Инструкции…» в Республике Беларусь на современном этапе действует следующая общая схема анализа финансового состояния предприятия, включающая расчет следующих коэффициентов:

1. Коэффициент текущей ликвидности (к1)

2. Коэффициент обеспеченности собственными оборотными средствами (к2)

3. Коэффициент обеспеченности финансовых обязательств активами (к3)

4. Коэффициент обеспеченности просроченных финансовых обязательств активами (к4)

5. Коэффициент абсолютной ликвидности (к5) – показывает, какая часть краткосрочных обязательств может быть погашена немедленно и рассчитывается

Нормативное значение коэффициента абсолютной ликвидности – не менее 0,2.

6. Коэффициент движимости – коэффициент доли оборотных средств в активах:

7. Коэффициент оборачиваемости оборотных средств – является одной из качественных характеристик проводимой финансовой политики – чем выше скорость оборота, тем эффективнее выбранная стратегия.

Также необходимым элементом анализа является исследование результатов финансовой деятельности и направлений использования полученной прибыли. При этом дается оценка пропорций, в которых прибыль направляется на платежи в бюджет, отчислений в резервный фонд, фонд накопления и фонд потребления.

4. Анализ финансовой устойчивости предприятия

Финансовая устойчивость – это способность предприятия функционировать и развиваться сохраняя равновесие своих активов и пассивов, платежеспособность и инвестиционную привлекательность в долгосрочной перспективе.

Это показатель стабильности финансового положения, обеспечиваемый достаточной долей собственного капитала в составе источников финансирования. Достаточная доля собственного капитала означает, что заемные источники используются лишь в тех пределах, в которых предприятие может обеспечить их полный и своевременный возврат.

При анализе финансовой устойчивости необходимо руководствоваться следующими принципами:

- достаточная доля собственного капитала в составе источников финансирования индивидуальна для каждого предприятия и в каждом конкретном периоде. Она не может быть оценена с помощью каких - либо нормативных значений;

- достаточная доля собственного капитала в составе источников финансирования – это не максимально возможная величина, а разумная, определяемая целесообразным сочетанием заемных и собственных источников, соответствующим структуре активов.

С целью оценки степени финансовой устойчивости традиционно применяется ряд коэффициентов.

Коэффициент финансовой автономии – характеризует долю собственного капитала в общей сумме средств, авансированных в деятельность предприятия:

Чем выше значение коэффициента, тем предприятие более финансово устойчиво, стабильно и независимо от внешних кредиторов.

Увеличиваться коэффициент должен преимущественно за счет прибыли, оставшейся в распоряжении предприятия.

Коэффициент финансовой неустойчивости - показывает соотношение собственных и заемных средств (без разделения заемных на долгосрочные и краткосрочные).

Определяется отношением финансовых обязательств к собственному капиталу, не

Коэффициент долгосрочной финансовой независимости – показывает какая часть общих активов сформирована за счет наиболее надежных источников, т.е. не зависит от краткосрочных заемных средств.

Коэффициент маневренности собственного капитала характеризует долю собственных оборотных средств, т. е. источника финансирования оборотных активов в составе собственного капитала. Он показывает, какая часть собственного капитала используется для финансирования текущей деятельности, т. е. вложена в оборотные средства, а какая – капитализирована.

Коэффициент структуры долгосрочных вложений. Его расчет основан на предположении, что долгосрочные кредиты и займы используются для финансирования основных средств и других капвложений. Он показывает, какая часть внеоборотных активов профинансирована внешними инвесторами, т.е. принадлежит им, а не владельцам предприятия. Рост коэффициента в динамике свидетельствует о негативной тенденции в финансовой устойчивости предприятия.

Коэффициент соотношения дебиторской и кредиторской задолженности – характеризует один из важнейших факторов финансовой устойчивости организации. Его значение выше 2 свидетельствует о критическом состоянии предприятия.

Таков универсальный набор показателей. Их значения зависят от многих факторов: отраслевой принадлежности предприятия, принципов кредитования, сложившейся структуры источников, оборачиваемости оборотных средств.

Следует отметить, что оценка финансовой устойчивости предприятий не является однозначной с позиций инвесторов и предприятия.

Для банков и кредиторов более надежна ситуация, если доля собственного капитала у предприятий более высока. Это исключает финансовый риск.

Предприятие же заинтересовано в привлечении заемных средств по двум причинам:

1. проценты по заемному капиталу рассматриваются как расходы и не включаются в налогооблагаемую прибыль;

2. расходы на выплату процентов обычно ниже прибыли, полученной от использования заемных средств в обороте предприятия, в результате чего повышается рентабельность собственного капитала.

Устойчивость финансового состояния может быть повышена за счет:

- ускорения оборачиваемости капитала в текущих активах, за счет чего произойдет относительное его сокращение на рубль оборота;

- обоснованного уменьшения запасов и затрат (до нормативных значений)4

- пополнение собственного оборотного капитала за счет внутренних источников.

Дата добавления: 2015-08-17; просмотров: 457 | Нарушение авторских прав

| <== предыдущая страница | | | следующая страница ==> |

| Оценка имущественного положения организации (горизонтальный и вертикальный анализ баланса) | | | Оценка платежеспособности предприятия и ликвидности баланса. |