|

Читайте также: |

Ипотечные кредиты – это кредиты, гарантией возврата которых является залог недвижимого имущества.

У хозяйствующих субъектов в качестве предметов залога по ипотечным кредитам могут выступать:

– предприятия, а также здания, сооружения и иное имущество, используемое в предпринимательской деятельности;

– земельные участки;

– воздушные, морские суда и суда внутреннего плавания;

– космические объекты;

– незавершенное строительство и недвижимое имущество, возводимое на земельном участке, отведенном для строительства в установленном порядке.

Предмет ипотеки должен принадлежать залогодателю на праве собственности или полного хозяйственного ведения. На имущество, находящееся в общей собственности (без определения доли каждого из собственников), ипотека может быть установлена лишь при наличии письменного согласия всех собственников. Участник общей долевой собственности вправе заложить свою долю на общее имущество без согласия других собственников.

Ипотечный кредит, как правило, имеет целевое назначение и используется хозяйствующими субъектами в основном на новое строительство, реконструкцию или приобретение различных объектов производственного и социально- бытового назначения; на приобретение техники, оборудования и транспортных средств; на затраты по разработке месторождений различных полезных ископаемых, по созданию научно-технической продукции.

В настоящее время не исключается выдача ипотечных кредитов и на цели текущей уставной хозяйственной деятельности, если это продиктовано суммой кредита и ограничением других залоговых возможностей заемщика. Ипотекой предприятия может быть обеспечено обязательство заемщика по кредиту, сумма которого составляет не менее половины стоимости имущества, относящегося к предприятию, а также если срок использования его превышает один год со дня заключения договора об ипотеке, так как в соответствии с законодательством только по истечении года наступает право залогодержателя на обращение взыскания на предмет ипотеки, даже если этот срок менее одного года. На практике ипотекой предприятия главным образом обеспечиваются долгосрочные инвестиционные кредиты.

Для получения ипотечного кредита заемщик представляет в банк стандартный пакет документов, необходимый для решения вопроса о выдаче ему кредита. Вместе с тем, учитывая, что в качестве предмета залога будет выступать недвижимое имущество, дополнительно должны быть представлены следующие документы:

– свидетельства о государственной регистрации прав собственности на объекты недвижимости, в том числе на земельный участок;

– документ о территориальных границах земельного участка, выданный Комитетом по земельным ресурсам и землеустройству;

– справка из Комитета по земельным ресурсам и землеустройству об отсутствии арестов на закладываемое залогодателем имущество;

– заключение независимой профессиональной оценочной компании об оценке реальной стоимости предмета ипотеки;

– другие документы, являющиеся неотъемлемой частью договора ипотеки.

При заключении договора об ипотеке залогодатель также должен информировать банк в письменном виде о правах других лиц на предмет ипотеки. Банком тщательно изучаются все представленные документы. Кроме оценки финансового состояния заемщика особое внимание уделяется технико-экономическому обоснованию (ТЭО) ссуды, поскольку при ипотечном кредитовании, которое, как правило, является долгосрочным, оно имеет некоторые особенности.

В ТЭО подробно указываются цели, на которые испрашивается кредит, приводятся расчеты предполагаемых затрат, которые необходимо оплатить за счет кредита, с расшифровкой наиболее емких статей.

Отдельным разделом ТЭО является расчет ожидаемых доходов клиента от реализации кредитуемого мероприятия и от всех видов деятельности, если источником погашения ссуды будет являться вся выручка по различным направлениям деятельности. Расчет доходов необходимо составлять на весь плановый период использования кредитом, указав как валовой, так и чистый доход. Клиент должен также представить свои проработки в части реализации результатов кредитуемого мероприятия на уровне договоров с покупателями, заявок от них с указанием объемов и стоимости поставок.

Эти данные являются исходной базой для определения эффективности ссуды и реальных сроков ее окупаемости. Банк, как правило, не принимает к кредитованию убыточные, низкорентабельные, некоммерческие и не имеющие определенной социальной направленности проекты. Юридический отдел банка дает свое заключение по проекту договора об ипотеке и обо всех документах, связанных с ипотекой, предоставленных заемщиком.

В соответствии с Федеральным законом «Об ипотеке» договор об ипотеке должен быть нотариально удостоверен, затем он подлежит государственной регистрации. Государственная регистрация осуществляется в соответствии с Федеральным законом «О государственной регистрации прав на недвижимое имущество и сделок с ним» от 21 июня 1997 г. №122-ФЗ. Она проводится учреждениями юстиции по государственной регистрации прав на недвижимое имущество и сделок с ним на территории регистрационного округа по месту нахождения недвижимого имущества.

Проведенная государственная регистрация договора ипотеки удостоверяется посредством совершения специальной регистрационной надписи на этом договоре. В ней указываются полное наименование органа, зарегистрировавшего ипотеку, дата и место регистрации, номер под которым она произведена. Эти данные заверяются печатью и подписью должностного лица организации, осуществляющей регистрацию. С момента государственной регистрации договор об ипотеке считается заключенным и вступает в силу.

Благодаря своей долгосрочное ипотечные кредиты особенно удобны для финансирования в тех случаях, когда выплата процентов и погашение кредита возможны только из текущих, как правило, невысоких доходов, т. е. небольшими взносами. Например, при финансировании строительства жилых домов под аренду погашение ипотечного займа возможно только из поступлений арендной платы. Это касается также и финансирования сельскохозяйственных предприятий с целью расширения земельных угодий (покупка дополнительных участков земли) или строительства жилых и подсобных помещений, так как прирост доходов в сельском хозяйстве относительно невысок.

Погашение ипотечного кредита связано со сроком и процентом по реализуемым закладным. Если время действия закладных 10 лет, а твердая ставка процента 6,5%, то кредит должен быть выдан по ставке не менее 7% годовых для покрытия расходов по выпуску закладных и выплате процентов инвесторам. Изменение процентной ставки в зависимости от конъюнктуры рынка произойдет через 10 лет, если срок ипотеки более продолжительный. Погашение осуществляется с рассрочкой платежа, интервал (месяц, квартал, полугодие, ежегодно) устанавливается кредитным договором.

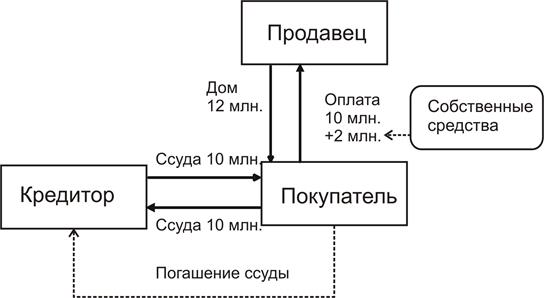

Схема ипотечной ссуды

В мировой практике основными источниками ресурсов ипотечного кредита выступают сбережения населения, свободные денежные средства юридических лиц (компаний, корпораций), а также вторичный рынок ценных бумаг.

Особенности ипотечного кредитования:

· ипотекой признается залог имущества, непосредственно связанного с землей, либо это земельный участок – при наличии в стране собственности на землю, либо какие-то объекты недвижимости (здания, сооружения, жилые дома);

· долгосрочный характер ипотечного кредита (20 – 30 лет);

· заложенное имущество на период действия ипотеки остается, как правило, у должника;

· заложено может быть только то имущество, которое принадлежит залогодателю на праве собственности или на праве хозяйственного ведения;

· законодательной базой ипотечного кредитования является залоговое право, на основе которого оформляется договор ипотеки и осуществляется распродажа перешедшего к кредитору имущества;

· развитие ипотечного кредитования предполагает наличие рынка недвижимости и развитого института ее оценки;

· ипотечное кредитование осуществляют, как правило, специализированные ипотечные банки.

Дата добавления: 2015-07-25; просмотров: 67 | Нарушение авторских прав

| <== предыдущая страница | | | следующая страница ==> |

| Модели ипотеки. | | | Ипотечные банки. |